Введение

Экономическое развитие страны невозможно без постоянного и устойчивого внедрения инноваций. Сейчас, когда технологии развиваются быстрее, чем когда-либо, особенно важно уделять большое внимание компаниям, которые стремятся реализовать весь свой научно-технический потенциал.

Однако любые инновации как проекты высокотехнологической сферы экономики характеризуются достаточно высокой степенью риска – вложенные в них деньги могут принести огромные прибыли, но вероятность такого исхода гораздо меньше, чем при работе с классическими финансовыми инструментами.

В 20 веке подобные проблемы, связанные с распределением ответственности и последующим снижением рисков, были решены с помощью популяризации Общества с Ограниченной Ответственностью (ООО или LLC). Такая организационная форма позволяла грамотно распределить риски и эффективно управлять огромными корпорациями, которые зачастую шли на серьезный риск. Сейчас же в мире инвестиций венчурные фонды стали аналогом такого общества с ограниченной ответственностью, задача которого аккумулировать в себе знания нескольких смежных и комплексных дисциплин: теории управления рисками, инновационного менеджмента, финансового управления и инвестиционного анализа.

Распространение таких фондов, которые берут на себя ответственность за денежные средства инвесторов особенно важны, учитывая события, произошедшие в начале этого века. Когда американский рынок заполонили интернет-платформы, никто из инвесторов до конца не понимал, с чем имеет дело. В итоге, это вылилось в крупный финансовый крах, который впоследствии был назван «пузырем доткомов». Важно понимать, что сейчас именно венчурные фонды, которыми управляют профессиональные менеджеры имеют реальные средства для предотвращения повторения подобных экономических катастроф.

Венчурное финансирование становится все более популярным в инвестиционном мире. Вкладывать свободные денежные средства в стартапы, а не в акции крупных компаний – это современный тренд. Множество крупных венчурных фондов уже доказали, что высокорискованные инвестиции приносят соответствующий доход. Это привело к тому, что подобные фонды начали появляться по всему миру. Сейчас венчурные фонды – это привычный игрок на рынке инвестиций в инновационные проекты. Так, РВК совместно с PWC провели исследование венчурного рынка России, в котором заключили, что в 2017 году объем венчурных инвестиций достиг практически полумиллиарда долларов США [1]. Важно отметить, что темпы роста количества и общего объема инвестиций в стартапы также продолжают расти [1]. Все это свидетельствует об актуальности темы венчурного инвестирования во всем мире.

Однако для того, чтобы предметно говорить о венчурных инвестициях, необходимо глубоко разобраться в принципах данного направления инвестиционной политики.

Отсюда следует, что объектом исследования будет сам процесс венчурного финансирования. Под венчурными фондами в работе будут пониматься все структуры, которым на законодательном уровне разрешены высокорискованные инвестиции (акселераторы, бизнес-инкубаторы. Private equity, венчурные фонды, бизнес-ангелы и т.д.). Предметом же исследования будут являться особенности, которые возникают при работе с высокорискованными инвестиционными проектами. Эти особенности в первую очередь связаны с тем, какие риски берут на себя венчурные инвесторы, и как они с этими рисками работают.

1. Основные понятия

1.1. Венчурное финансирование

Венчурные инвестиции – это долгосрочные вложения, проводимые чаще всего инвестиционными банками, в новые предприятия и фирмы, занимающиеся научно-техническими разработками и изобретениями, ценные бумаги, сопряженные с высокой степенью риска в ожидании высокой прибыли. [2, с. 106]

Венчурный фонд – это механизм инвестирования ресурсов в активы (как правило инновационные предприятия и стартапы), которые для стандартного рынка инвестиций представляют большой риск. [2, с. 107]

Важно понимать, что венчурное финансирование — это инвестирование венчурного капитала. Венчурный капитал - акционерный капитал, то есть деньги, предоставляемые профессиональными фирмами (управляющими компаниями фондов) в обмен на долю в компании, которые инвестируют с одновременным управлением в демонстрирующие значительный потенциал роста частные предприятия на их начальном развитии, расширении и трансформациях.

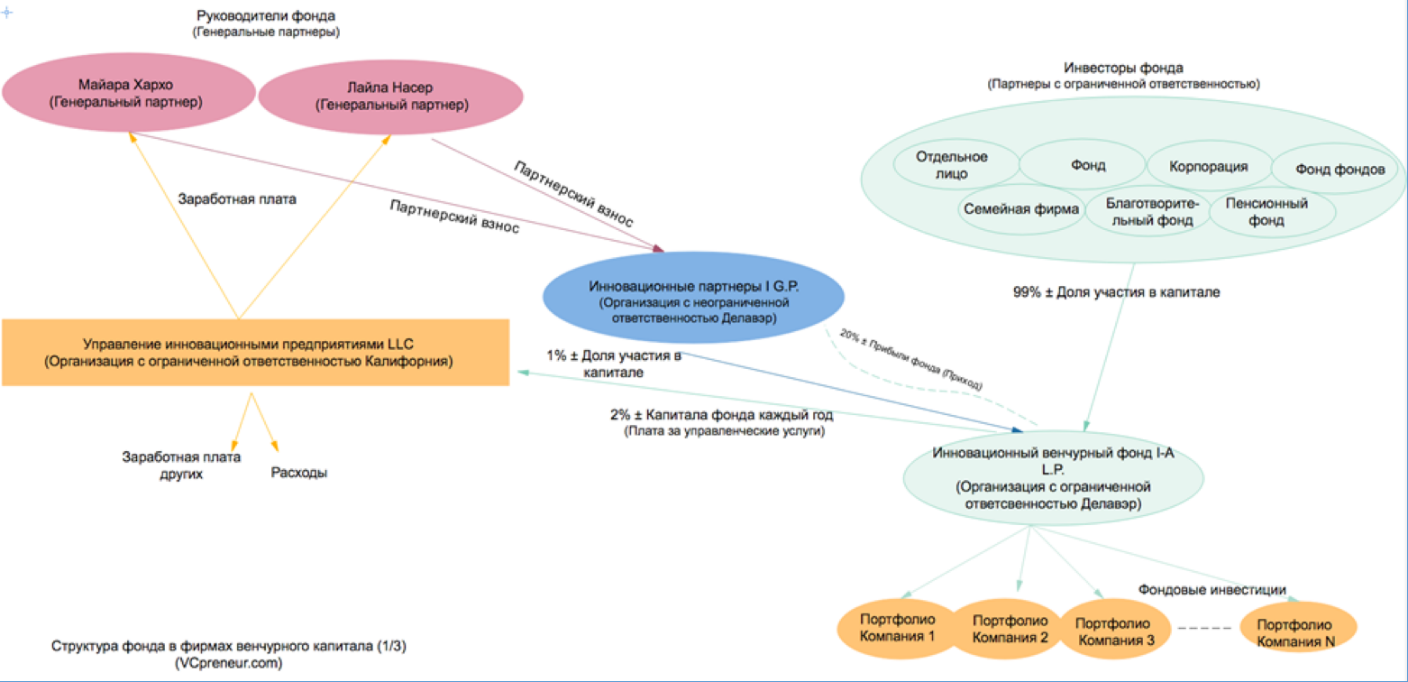

Примерная структура венчурного фонда представлена на Рисунке 1 [3].

Рисунок 1. Организационная структура венчурного фонда

В качестве примера такого венчурного фонда можно привести «Тилтех Капитал» [4]. Данный фонд имеет генеральных партнеров, выходцев из крупнейших российских компаний «Вкусвилл», «Агама» и «Химрар». Они же частично являются его инвесторами. Генеральные партнеры руководят не только этим фондом, но и несколькими другими, которые входят в сообщество Тилтех. Сам же фонд имеет несколько портфельных компаний, которым он помогает развиваться. Все эти компании представляют собой проекты с наукоемким капиталом.

Главным регулятором деятельности венчурных фондов на территории Российской Федерации является РВК [5]. ОАО «Российская венчурная компания» (РВК) образована в 2006 году как фонд фондов для привлечения частного капитала и соинвестирования в высокотехнологичные бизнесы. На сегодняшний день с участием капитала РВК и частных инвесторов создан 21 фонд с совокупным объёмом более 32 млрд рублей.

1.2. Стартапы

Стартап – это компания, созданная за короткий срок, которая с риском внедряет инновацию на рынок с целью удовлетворения потребностей покупателя путем предоставления ему продукта или услуги. [6, с. 307]

Ключевой момент в данном определении связан со временем и риском. Дело в том, что стартап – это не просто инновационная компания. Это компания, которая пытается внедрить инновацию быстрее всех остальных. Это объяснимо, учитывая, что зачастую стартапы выходят на конкурентные рынки, которые заняты крупными и капиталоемкими корпорациями. Именно поэтому время играет ключевую роль в развитии стартапа.

Эрик Рис в своей книге «Lean startup» выделяет две ключевые причины провала стартапов:

- Увлечение традиционными для бизнеса расчетами, планами, построением стратегии, всесторонними исследованиями рынка. Но проблема в том, что в условиях полной неопределенности, в которой действуют стартапы, эти классические методы менеджмента не работают.

- Вторая причина может показаться полностью противоположной первой, — видя что традиционные подходы менеджмента не работают, предприниматели вообще отказываются от каких-либо инструментов менеджмента. Они пускают все на самотек и руководствуются принципом «просто сделай это».

Но как отмечает Эрик Рис, такой подход тоже ни к чему хорошему не приведет. Даже таким хаотичным и непредсказуемым явлением, как стартап, можно и нужно управлять. [7, с. 57]

Именно на этом стыке и могут возникнуть взаимовыгодные отношения между венчурными инвестором (фондом, бизнес-ангелом) и стартапом.

Хорошим примером стартапа может являться одна из портфельных компаний фонда Тилтех Капитал. Так, компания «Местные корни» занимается производством салатов, листовой зелени и пряных трав с помощью вертикальных ферм. Такое нововведение помогает выращивать свежую зелень в черте города без вреда для растений и здоровья человека. Основной капитал был вложен именно в создание безопасных и эффективных вертикальных ферм. Тилтех Капитал помог ей выйти на рынок и запустить свои первые продажи.

1.3. Риски и неопределенность

Риск и неопределенность являются неотъемлемыми составляющими современной инвестиционной и экономической деятельности. Разнородная классификация всевозможных рисков создает определенные трудности при их изучении. При этом подстраиваться под риски зачастую приходится в самые кротчайшие сроки. Это одна из причин, почему венчурным бизнесом редко занимаются крупные компании, которые предпочитают заплатить побольше, но приобрести уже готовый бизнес.

В то же время венчурный финансист работает с несколькими компаниями, каждая из которых имеет собственный уровень неопределенности, а значит и рисков. Инновационные (венчурные) проекты реализуются в условиях неопределенности протекания реальных социально-экономических процессов, многообразия способов, вариантов перехода возможностей в действительность и возможных ситуаций реализации проектов и осуществляются в том случае, если эффективность деятельности превышает возможный риск процесса инновационной деятельности, или инновационный риск. Инновационный (венчурный) проект по определению относится к будущему, которое аналитик — инвестиционный менеджер (менеджер инноваций) не может прогнозировать с уверенностью, поэтому любой вид анализа и оценки инновационной деятельности должен проводиться с учетом инновационного риска и неопределенности [8].

Риск инновационной деятельности в связи с тем, что каждый инновационный (венчурный) проект сопряжен с определенным (как правило, повышенным) риском, в отличие от безрисковых инвестиций, например государственных краткосрочных облигаций, всегда больше нуля и существует объективно.

Инновационный риск наиболее существенный фактор в оценке венчурного проекта, так как другие факторы (доход по облигациям, превышение прибыли, превышение налогов) могут быть приняты как заданные условно-постоянные параметры.

2. Особенности венчурного финансирования

2.1. Особенности работы венчурных фондов

Задача венчурного фонда – максимально застраховать себя от рисков и «сыграть с короткими деньгами», то есть как можно быстрее выйти из проекта с прибылью. Поэтому все решения, принимаемые фондом, опираются именно на данную формулировку стратегии фонда. Для принятия решения по тому или иному проекту существует своеобразный план, который является индивидуальным для каждого конкретного фонда, но в общем, его можно описать так:

- Соотнесение проекта и ценностей фонда.

- Оценка рынка.

- Знакомство с проектом.

- Принятие решения.

Знакомство с проектом и оценка рынка являются одними из ключевых этапов работы со стартапом в целом. Задача подобной экспертизы состоит в оценке научного и технического уровня проекта, возможностей его выполнения и эффективности. На основании экспертизы принимаются решения о целесообразности и объеме финансирования. Кроме того при экспертизе следует рассматривать не один, а несколько вариантов проекта. При этом необходимо:

- оценить выгодность каждого из возможных вариантов осуществления проекта;

- сравнить варианты и выбрать наилучший из них.

Инвестирование в компании проходит в несколько этапов:

-

- Посевной этап. Первый этап связан с тем, что проектная команда создает бизнес-план, стараясь быть убедительной в обоснованиях коммерческой выгодности будущего инновационного проекта. Чтобы получить финансирование на запуск и развитие, необходимо доказать, что проект окажется прибыльным, причем окупится в достаточно короткие сроки. “Посеять” уверенность в своем деле — непросто. Но если получилось, то дальше все будет проще. На посевном этапе венчурный фонд уже может совершать небольшие вложения: в разработку бизнес-модели, создание тестового образца продукции, исследование рынка и набор команды.

- Ранний этап. Если команде проекта удалось убедить фонд в экономической выгодности своего предложения и обосновать рискованные вложения, то их идея переходит на этап раннего финансирования. Первоначальный продукт уже создан и прошел пилотные испытания, поэтому сейчас происходит фаза формирования его грамотного позиционирования и продвижения на рынке. На раннем этапе финансирования фонд инвестирует в различные организационные процессы: создание и оформление компании, заполнение документов, активная работа по набору полноценной команды, определение состава руководства и т.д.

- Средний этап. Далее — этап расширения. Идет активное развитие компании: закупаются производственные помещения, оборудование и другое необходимое имущество. Таким образом, запускается массовое производство продукции.

- Поздний этап. На позднем этапе финансируемое предприятие выходит на стадию полной окупаемости (или не выходит, но это уже другая история). Денежный поток, который привлекает компания, должен быть стабильно положительным на протяжении нескольких месяцев или даже лет. На позднем этапе инвестиции фонды сводятся к минимуму. Как правило, это отдельные вложения в случае необходимости.

- Завершающий этап. На последнем этапе инвесторы покидают компанию: они продают контрольный пакет акций изначальным владельцам или размещают предложение о продаже на фондовом рынке. Логично, что сейчас стоимость акций компании существенно превышают изначальную себестоимость контрольного пакета. За счет этой разницы венчурные фонды и получают основную часть прибыли. Выход из проекта — ключевой момент всего процесса. Важно точно определить момент выхода, когда дальнейший темп роста стоимости капитала замедлится и не будет приносить доходы. А прибыль — и есть то, ради чего все “затевалось”.

Таким образом, венчурный фонд занимается сопоставлением рисков, стадии инвестирования и способов получения прибыли, то есть вариантами выхода из проекта.

Таблица 1.

Стратегии выхода венчурного инвестора.

|

Вырианты выхода |

Ожидаемая прибыль |

Уровень риска |

Финансовые затраты |

Трудозатраты |

Продолжительность осуществления выхода |

|

IPO, SPO, продажа акций на бирже |

Максимальная |

Высокий |

Очень высокие |

Очень высокие |

Длительный период |

|

Продажа стратегическому инвестору |

Достаточно высокая |

Высокий |

Значительные |

Значительные |

Достаточно длительный |

|

Продажа финансовому инвестору |

Умеренная |

Средний |

Значительные |

Значительные |

Достаточно длительный |

|

Выкуп менеджерами |

Низкая |

Средний |

Низкие |

Средние |

Средний |

|

Полная или частичная продажа активов |

Нулевая |

Незначительный |

Низкие |

Низкие |

Короткий |

|

Списание |

Убытки |

Отсутствует |

Незначительные |

Низкие |

Короткий |

2.2. Особенности работы венчурных фондов со стороны стартапов

Не каждая компания имеет возможность привлечь средства от венчурного фонда. Во-первых, компания должна быть инновационная. Во-вторых, инновация должна быть не фиктивной. В идеале – это прорывная инновация, которая способна серьезно ударить по текущим игрокам на рынке. В-третьих, многие венчурные фонды требуют наличие «голубого океана». Под данным термином подразумевается наличие рынка без конкурентов. В-четвертых, компания должна быть на начальной стадии развития. Если компания уже довольно крупная и имеет свои собственные средства для развития, то и венчурному капиталисту с ней работать неинтересно.

Если подходящий фонд найден, то необходимо проработать все условия сотрудничества. Обычно этот процесс занимает от 1 до 6 месяцев. За это время фонд узнает больше о проекте, а проект о фонде. Далее основные положения сотрудничества записываются в специализированной форме – Term sheet. В ней указываются все договоренности сторон. Именно внутри этого документа и содержатся все особенности работы с венчурным фондом. Вот некоторые из них.

-

-

-

- Команда.

- Доли владения.

- Порядок первоначального финансирования и дальнейшее финансирование.

- Принципы корпоративного управления.

-

-

Однако множество важных аспектов в любом случае предсказать просто невозможно. Современные венчурные финансисты разработали множество стратегий для работы со стартапами. Так, самый известный акселератор в мире Y Combinator пользуется статистикой своих предыдущих наиболее успешных проектов (среди которых есть DropBox, Airbnb, Reddit [9]), чтобы выявлять будущих претендентов на звание единорога. Поэтому стартапам стоит изучать опыт предыдущих лет для того, чтобы с большей вероятностью попасть в данный фонд.

Из этого следует, что для того, чтобы найти своего инвестора, стартапам зачастую следует обращать внимание на особенности работы конкретного фонда. Если найдутся точки соприкосновения, то и проект получит возможность стать успешным, и фонд подзаработать.

2.3 Управление рисками в венчурном финансировании

Е. Четыркин указывает, что сроки и риски прямо пропорциональны, так как с увеличением срока подведения итогов, увеличивается и вероятность наступления того или иного события [10]. Подобный подход постоянно используется в работе венчурных фондов при анализе стартапов. Именно поэтому венчурные финансисты очень редко работают на долгосрочную перспективу. Большинство фондов стараются получить прибыль от проекта, как только им заинтересуются крупные игроки на рынке.

Методики снижения количества или уровня влияния рисков отличаются. Например, ГК Химрар, которая является ключевым партнером одного из крупнейших венчурных фондов России «Тилтех Капитал», опирается сугубо на математические методы оценки проектов и учитывает риски внутри подсчета нормы доходности проекта [11]. Это связано с тем, что и компания, и фонд в основном работают с передовыми стартапами в области здравоохранения, правильного питания и красоты. На этих рынках все новые технологии имеют особенно большой риск (так как напрямую связаны с жизнью человека), отчего другие методы оценки рисков, кроме математических, неприемлемы.

Таким образом следует отметить, что работа с рисками внутри венчурных фондов имеет свои особенности. Однако подробную информацию о способах минимизации этих рисков найти очень трудно, так как она составляет коммерческую тайну. Важно понимать, что венчурные фонды работают с высокорискованными активами, то есть они берут на себя основной риск при финансировании стартапа. В то же время, именно они будут иметь наибольший коэффициент возврата на капитал при выходе проекта в плюс.

Заключение

В данной работе были выявлены и разобраны основные особенности работы венчурного фонда и венчурного финансирования в целом.

Был сделан обзор основных определений венчурного финансирования. Подробно разобраны такие понятия, как «венчурное финансирование», «стартап» и «неопределенность».

Выявлены и подкреплены примерами ключевые особенности работы венчурного финансирования. Разбор особенностей был произведен двухсторонний: изнутри работы венчурного фонда (через разбор технологии его работы) и со стороны стартапа (через подготовительный процесс перед общением с фондом). Это помогло более комплексно оценить возникающие особенности при работе с венчурными инвестициями.

Таким образом, была получена полная картина процесса работы венчурного финансирования, которая отражает основные особенности отрасли и их практическую значимость в нашем мире.

Список литературы

- MoneyTree Навигатор венчурного рынка [Электронный ресурс]. – Режим доступа: https://www.pwc.ru/ru/publications/assets/moneytree_final.pdf. – Дата доступа: 02.05.2021.

- Юзвович, С.А. Дегтярева, Е.Г. Князева. – Екатеринбург : Урал. ун-та, 2016. – 543 с.

- Vc.ru «Как устроен венчурный фонд» [Электронный ресурс]. – Режим доступа: https://vc.ru/finance/67606-kak-ustroen-venchurnyy-fond-s-kommentariyami. – Дата доступа: 04.05.2021.

- Тилтех Капитал [Электронный ресурс]. – Режим доступа: https://tealtechcapital.ru/. – Дата доступа: 04.05.2021.

- РВК [Электронный ресурс]. – Режим доступа: https://www.rvc.ru/. – Дата доступа: 04.05.2021.

- Бурдуковский, В.Н. Стартап как объект исследования: понятие, сущность, виды и отличительные особенности / В.Н. Бурдуковский // Скиф. Вопросы студенческой науки. – 2019. – № 10. – С. 38

- Рис, Эрик Бизнес с нуля: Метод Lean Startup для быстрого тестирования идей и вы-бора бизнес-модели / Эрик Рис, С.А. Дегтярева, Е.Г. Князева. – Москва : Альпина Паблишер, 2015. – 253 с.

- Economy-RU.com, Экспертиза инновационных проектов [Электронный ресурс]. – Режим доступа: https://economy-ru.com/innovatsionnaya-ekonomika-rf/ekspertiza-innovatsionnyih-proektov-73156.html. – Дата доступа: 08.05.2021.

- Y Combinator, Startup Directory [Электронный ресурс]. – Режим доступа: https://www.ycombinator.com/companies/?top100=true. – Дата доступа: 10.05.2021.

- Четыркин, Е.М. Финансовые риски / Е.М. Четыркин, С.А. Дегтярева, Е.Г. Князева. – Москва : Дело, 2008. – 400 с.

- ChemRar Group, Лекция 13, Венчурное финансирование Николай Александрович Меркин [Электронный ресурс]. – Режим доступа: https://www.youtube.com/watch?v=OAPOsc_X0fk. – Дата доступа: 11.05.2021.