Современный прогресс в развитии «корпораций» и всего корпоративного управления в России, характеризуется подотчетностью нижнего уровня предприятий вышестоящим звеньям. И управление рисками в корпоративном управлении становится популярной темой обсуждения многих руководителей.

Основная цель системы управления рисками в компании - увеличение эффективности ее работы, получение максимальной прибыли и снижение расходов. Существуют различные взгляды на управление рисками в организациях. Часть экспертов склоняются к мысли, что главной целью управления рисками является максимально выгодное вложение капитала и получение наибольшей прибыли. Вторые считают, что это стабильный рост в развитии предприятия, уменьшение вероятности потерь в стоимости фирмы.

Система корпоративного управления в России характеризуется отсутствием таких этапов в деятельности как планирование на уровне подразделений, аналитика, организационная деятельность, мониторинг [1, с. 600].

Отметим, что главное назначение системы управления рисками в корпоративном управлении является – обеспечение объективного и реального представления о текущем состоянии дел в компании, его перспективах, целостность и прозрачность отчетности, разумность принимаемых на себя рисков. Управление рисками в системе корпоративного управления позволяет корпорациям и крупным компаниям уверенно и быстро реагировать на нестандартные ситуации внутренней и внешней среды.

Рассмотрим ниже основные принципы при управлении рисками в системе корпоративного управления [2, с. 49]:

- комплексность, при которой предусматривается взаимодействие всех подразделений компании с целью определения и оценки угроз по видам и направлениям деятельности;

- непрерывность, предполагает, что постоянное наблюдение и контролирование рисков важны в условиях изменяющихся ситуаций и условий работы в организации, появления новых типов угроз, в отношении которых требуются контроль и анализ развития;

- интеграция, которая обеспечивает взвешенную оценку влияния на деятельность полного набора потенциальных рисков с учетом их взаимосвязей.

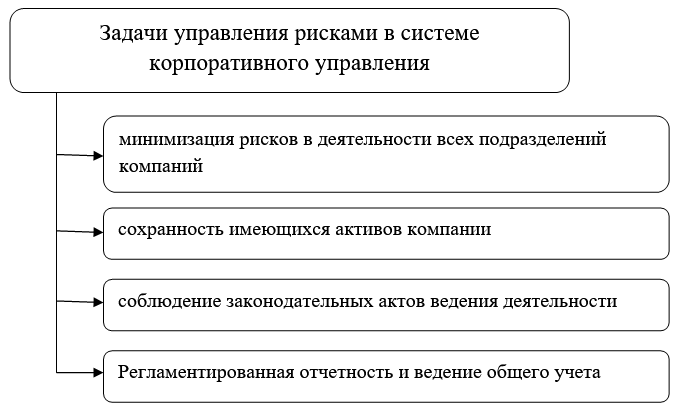

Выделим на рисунке ниже основные задачи управления рисками в системе корпоративного управления:

Рисунок 1. Задачи управления рисками в системе корпоративного управления

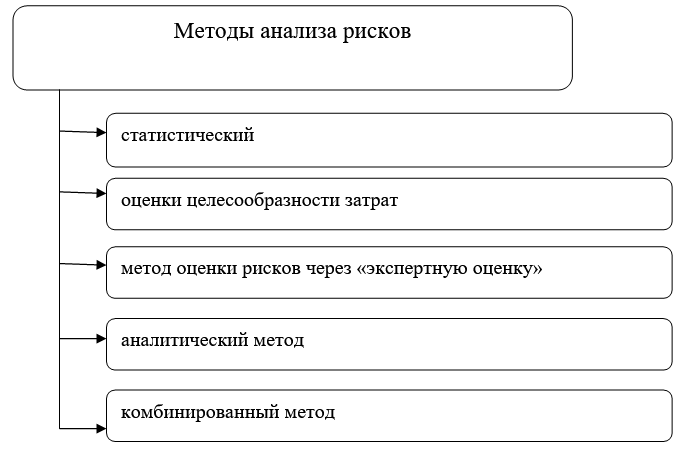

В данной статье рассмотрим основные методы анализа рисков в системе корпоративного управления:

Рисунок 2. Методы анализа рисков в системе корпоративного управления

Рассмотрим представленные методы анализа рисков в системе корпоративного управления более подробнее [3, с. 102].

Статистический метод анализа рисков в системе корпоративного управления предполагает, что в расчет вероятности возникновения убытков идет ретроспективные период с данными учета по результатам проведения в прошлом управления рисками в системе корпоративного управления. Основными положительными моментами данного метода управления рисками в системе корпоративного управления являются опыт прошлых лет при управлении рискованными ситуациями и ошибки, которые были допущены в прошлом.

Метод оценки целесообразности затрат предполагает, что в процессе деятельности компании затраты каждого направления, а также затраты отдельных элементов внутри корпоративной системы управления, имеют разный уровень риска.

Отметим, данный метод ориентирован на идентификацию потенциальных зон риска, с целью выявления «узких» мест с точки зрения рисков, а потом анализе путей их ликвидации.

В обобщённом виде сущность данного метода заключается в том, что компания выделяет определённую группу рисков и рассматривает, как они способны повлиять на её деятельность.

Аналитический метод управления рисками в системе корпоративного управления представляет собой проведение синтаксиса имеющихся «потенциальных» рисков внутри корпоративного управления. Данный метод состоит из ряда этапов:

- первый этап предполагает подготовку к аналитике и сбор информации по определенной проблеме;

- второй этап предполагает построение всех интересующих факторов в единое целое с целью отражения наиболее весов элементов системы риска компании, а также их сопоставление между собой;

- на третьем этапе должны быть определены критические параметры для оценки риска в системе корпоративного управления (например, оценить точку безубыточности)

- на четвертом последнем этапе в анализе рисков компании в системе корпоративного управления осуществляется всесторонний анализ критических значений ключевых параметров и факторов, которые смогут повлиять на возникновение риска.

Комбинированный метод оценки риска в компании в системе корпоративного управления рисками предполагает использование всех вышеперечисленных методов оценки возникновения риска и сочетание в себе всех положительных характеристик каждого из описанного выше метода оценки возникновения риска в системе корпоративного управления [4, с. 80].

Рассмотрим пример управления рисками в системе корпоративного управления ПАО «Газпром».

Система управления рисками внутрикорпоративного управления ПАО «Газпром» представляет собой совокупность взаимосвязанных организационных мер и процессов, предпринимаемых работниками структурных подразделений ПАО «Газпром» и организаций Группы Газпром, направленные на обеспечение достаточных гарантий достижения целей и решения задач, а также поддержку работников структурных подразделений ПАО «Газпром» и организаций Группы Газпром при принятии решений в условиях неопределенности.

В данной компании используется комбинированный метод управления рисками системы корпоративного управления. Это означает, что при проведении аудита рабочей деятельности, используются все методы анализа рисков.

Например, в дочерней организации ПАО «Газпром «Трансгаз» используется аналитический метод управления рисками в системе корпоративного управления, который предполагает сбор информации по проблеме исследования, всестороннее сопоставление элементов проблемы, определение параметров оценки и выявление отклонений от параметров оценки на текущую дату.

В подразделении ПАО «Газпром «Инвестинг» используется метод оценки рисков как статистический, который ориентирован на показатели ретроспективного периода и выявление отклонений от текущей деятельности. В данном методе происходит оценка как влияние факторов внешней среды в прошлом и сопоставление с настоящим временем, так и влияние внутренних составляющих на сегодня и «как это было вчера». Затем аналитики компании сопоставляют возможности рисков на будущий период и разрабатывают программы по снижению любых риск-образующих ситуаций.

Отметим, что основными целями системы управления рисками и внутреннего контроля в системе корпоративного управления рисками ПАО «Газпром» являются:

- обеспечение достаточной уверенности в достижении стоящих перед ПАО «Газпром» и организациями Группы Газпром целей;

- обеспечение надлежащего контроля финансово-хозяйственной деятельности ПАО «Газпром» и организаций Группы Газпром.

Основными же принципами функционирования системы управления рисками и внутреннего контроля являются принципы: системности (интегрированности), существенности и ресурсного обеспечения, непрерывности (функционирования), разделения обязанностей, единой нормативной среды, экономической целесообразности.

Выбор методов управления рисками в корпоративном управлении зависит от руководства и стиля управления.

При исполнении утвержденного комплекса мер по управлению рисками в компании, следует накапливать всю информацию о недостатках и сбоях в реализации мероприятий по управлению рисками, с передачей в службу менеджмента компании.

Список литературы

- Пятенко, С. Девять основ менеджмента: учебник / С. Пятенко. - М.: СПб.: «Питер», 2019. - 608 с.

- Романов, В. Понятие рисков и их классификация как основной элемент теории рисков / В. Романов – М: Деньги и кредит, 2017. - 49 с.

- Смирнов, В. Процесс управления риском. Управление риском. / В. Смирнов. – 2018. – 102 с.

- Станиславчик, Е. Н. Риск-менеджмент на предприятии. Теория и практика / Е.Н. Станиславчик - М.: «ИНФРА-М», 2018. – 80 с.