Каждая организация старается получить положительный результат своей деятельности, выражающийся в виде чистой прибыли, поскольку благодаря величине этого показателя организация способна расширить свои мощности, материально простимулировать своих работников, выплатить дивиденды акционерам. Однако в условиях рыночных отношений организации сталкиваются с трудностями, которые приводят их к получению отрицательного финансового результата в виде непокрытого убытка. В качестве объекта для написания статьи выступило АО «Янтарьэнергосервис», основным видом деятельности которого является строительство коммунальных объектов для обеспечения электроэнергией и телекоммуникациями.

Проведенная оценка динамики финансовых результатов общества за 2019 – 2020 гг. позволила сделать вывод о том, что за исследуемый период произошло увеличение выручки от продаж на 25,91% или 14 988 тыс. руб. с одновременным ростом себестоимости продаж на 21,75% или 10 365 тыс. руб. Чистый убыток в 2020 году по сравнению с 2019 годом снизился на 43,35% или 7764 тыс. руб., что говорит о правильной политике менеджмента организации в части сокращения убытков и стабилизации финансового состояния организации [1].

Результаты динамического и структурного анализа выручки и себестоимости продаж за 2019 – 2020 годы представлены в таблице 1.

Таблица 1 – Динамика и структура выручки и себестоимости продаж АО «Янтарьэнергосервис» за 2019 – 2020 годы

|

№ п/п |

Наименование показателя |

2019 г. тыс. руб. |

Доля, % |

2020 г. тыс. руб. |

Доля, % |

Изменения |

|

|

Абс., тыс. руб. |

Отн., % |

||||||

|

1 |

Выручка от продаж |

57 850 |

100.00 |

72 838 |

100,00 |

14988 |

25,91 |

|

|

в том числе |

||||||

|

1.1. |

доходы от аренды |

386 |

0,67 |

396 |

0,68 |

10 |

2,59 |

|

1.2 |

выручка от продажи прочей продукции, товаров, работ, услуг промышленного характера |

57075 |

98,66 |

71840 |

98,63 |

14 765 |

25,87 |

|

1.3 |

выручка от продажи прочей продукции, товара, работ, услуг непромышленного характера |

388 |

0,67 |

398 |

0,69 |

10 |

2,58 |

|

2 |

Себестоимость продаж |

47 656 |

100,00 |

58 021 |

100,00 |

10 365 |

21,75 |

|

в том числе |

|||||||

|

2.1 |

себестоимость услуг аренды |

238,3 |

0,5 |

185,67 |

0,32 |

-52,63 |

-22,09 |

|

2.2 |

себестоимость прочей продукции, товаров, работ, услуг промышленного характера |

47270 |

99,19 |

57475,6 |

99,06 |

10205,6 |

21,59 |

|

2.3 |

себестоимость прочей продукции, товаров, работ, услуг непромышленного характера |

147,7 |

0,31 |

359,73 |

0,62 |

212,03 |

143,55 |

На основании данных, представленных в таблице 1, можно сделать вывод о том, что основное место в структуре выручки от продаж организации за 2019 – 2020 годы занимает выручка от продажи прочей продукции, товаров, работ, услуг промышленного характера [4].

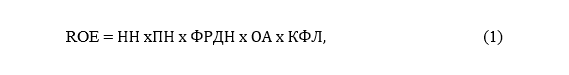

С целью совершенствования методики анализа финансовых результатов деятельности организации расширим уравнение Дюпона до пятифакторной модели. Она наиболее полно учитывает факторы, которые оказывают воздействие на рентабельность собственного капитала. Уравнение для оценки рентабельности (убыточности) собственного капитала, состоящее из пяти факторов, принимает следующий вид:

где, НН – показатель налоговой нагрузки;

ПН – показатель процентной нагрузки;

ОА – оборачиваемость активов;

КФЛ – коэффициент финансового левериджа (рычага).

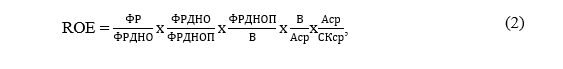

Разложим факторы на отношения, в результате чего формула примет следующий вид: где

где, ФР – финансовый результат;

ФРДН – финансовый результат до налогообложения;

В – выручка;

Аср – средняя стоимость активов;

СКср –средняя стоимость собственного капитала.

Сведения для расчетов представлены в таблице 2.

Таблица 2 – Исходные данные для расчета показателей

|

Наименование показателя |

Год |

||

|

2018 |

2019 |

2020 |

|

|

Финансовый результат |

(18 102) |

(10 255) |

(2 491) |

|

Финансовый результат до налогообложения |

(21 924) |

(10 378) |

(2 532) |

|

Финансовый результат до налогообложения и уплаты процентов |

3 654 |

(6 373) |

(1 059) |

|

Выручка |

103 639 |

57 850 |

72 838 |

|

Средняя стоимость активов |

69 022,08 |

43 432,28 |

39 624,4 |

|

Средняя стоимость собственного капитала |

96,6 |

96,6 |

96,6 |

После произведённых расчётов можно отследить их динамику. Результаты расчетов показателей представлены в таблице 3.

Таблица 3 – Динамика показателей, оказывающих воздействие на изменение уровня собственного капитала

|

Наименование показателя |

Год |

Изменения |

|||

|

2018 |

2019 |

2020 |

Абс. |

Отн.,% |

|

|

НН |

0,82567 |

0,98815 |

0,98381 |

0,16 |

19,15 |

|

ПН |

(6) |

1,62843 |

2,39093 |

8,39 |

139,85 |

|

ФРДН |

0,03526 |

(0,1102) |

(0,0145) |

(0,05) |

(141,24) |

|

ОА |

1,50 |

1,33 |

1,84 |

0,34 |

22,42 |

|

КФЛ |

714,514 |

449,61 |

410,19 |

(304,32) |

(42,59) |

|

ROE |

(187,39) |

(106,16) |

(25,787) |

161,60 |

86,24 |

Из данных, представленных в таблице 3, можно сделать вывод о том, что финансовый результат организации по финансовому результату организации до налогообложения уменьшился на 141,24%, что является отрицательным признаком. Можно сделать вывод о том, что увеличивается отдача от собственных средств, вложенных в бизнес. Сам показатель ROE увеличился на 86,24% [3].

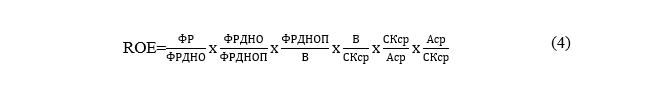

Представленную модель, состоящую из пяти факторов, можно расширить. В результате разложения финансового рычага получаем формулу 3.

где, ОСК – оборачиваемость собственного капитала;

КА – коэффициент автономии;

ОАК – отношение средней стоимости активов к средней стоимости собственного капитала.

Разложим факторы на отношения, в результате чего формула 2 примет следующий вид:

Таблица 4 - Данные для расчета показателей, представленных в факторной модели (формула 4)Данные для расчётов представлены в таблице 4.

|

Наименование показателя |

Год |

||

|

2018 |

2019 |

2020 |

|

|

Финансовый результат |

(18 102) |

(10 255) |

(2 491) |

|

Финансовый результат до налогообложения |

(21 924) |

(10 378) |

(2 532) |

|

Финансовый результат до налогообложения и уплаты процентов |

3 654 |

(6 373) |

(1 059) |

|

Выручка |

103 639 |

57 850 |

72 838 |

|

Средний собственный капитал |

96,6 |

96,6 |

96,6 |

|

Средние общие активы |

69 022,08 |

43 432,28 |

39 624,4 |

Результаты расчетов представлены в таблице 5.

Таблица 5 – Динамика значений показателей шестифакторной модели

|

Наименование показателя |

Период |

Изменения |

|||

|

|

2018 |

2019 |

2020 |

Абс. |

Отн.,% |

|

НН |

0,83 |

0,99 |

0,98 |

0,16 |

19,15 |

|

ПН |

(6,00) |

1,63 |

2,39 |

8,39 |

139,85 |

|

ФРДН |

0,04 |

(0,11) |

(0,01) |

(0,05) |

(141,24) |

|

ОСК |

1072,87 |

598,86 |

1,84 |

(1071,03) |

(99,83) |

|

КА |

0,0014 |

0,0014 |

0,0014 |

0,0000 |

0,0000 |

|

Аср/СКср |

714,51 |

449,61 |

410,19 |

(304,32) |

(42,59) |

|

ROE |

(187,39) |

(106,16) |

(25,79) |

161,6 |

86,24 |

Данные, представленные в таблице 5, позволяют говорить о том, что коэффициент автономии остался на прежнем уровне. При этом отношение средней стоимости активов к средней стоимости собственного капитала снизилось на 42,59%. Показатель ROE увеличился на 86,24%, что подтверждает вывод, сделанный ранее.

Процесс совершенствования подходов и методик проведения анализа финансового состояния организации носит эволюционный характер. Одним из предложений по совершенствованию методических подходов к анализу финансовых результатов организации может являться ежемесячный анализ по каждому объекту и по каждому виду деятельности. У анализа финансовых результатов по отдельно взятому типу производимой продукции есть важное преимущество, которое заключается в возможности избежать так называемого «котлового» метода учета затрат. У представленной задачи есть решение, позволяющее добиться нужного эффекта - позаказный учет затрат. В данном случае в качестве объекта изучения выступает отдельный вид продукции или заказ. Сведения собираются по каждому отдельно взятому типу продукции. До завершения работ по определенному заказу все затраты относятся к незавершенному производству [2].

АО «Янтарьэнергосервис» занимается несколькими видами деятельности. Это:

- строительство коммунальных объектов для обеспечения электроэнергией и телекоммуникациями - №1;

- производство инструментов и приборов для измерения, тестирования и навигации – №2;

- производство электродвигателей, электрогенераторов и трансформаторов - № 3;

- производство электрической распределительной и регулирующей аппаратуры - № 4;

- производство прочего электрического оборудования - № 5.

Общая выручка организации от реализации перечисленных видов продукции за 2020 год составляет 57 850 тысяч рублей. При этом сумма расходов на производство и реализацию всех типов продукции — 47 656 тысяч рублей.

Данные для анализа финансовых результатов по видам продукции продемонстрированы в таблице 6.

Таблица 6 – Анализ финансовых результатов АО «Янтарьэнергосервис» по типам выпускаемой продукции

|

Показатель |

Продукция №1 |

Продукция №2 |

Продукция №3 |

Продукция №4 |

Продукция №5 |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

Планируемый объем продаж, тыс. руб. |

39118,17 |

2267,72 |

1133,86 |

5669,30 |

8503,95 |

|

Фактический объем продаж, тыс. руб. |

358670 |

5785 |

1735,50 |

9256 |

5206,50 |

|

Выручка от реализации, тыс. руб. |

42230,50 |

5785 |

9834,5 |

11570 |

30660,50 |

|

Затраты на производство, тыс. руб. |

33418,70 |

5251,51 |

8593,38 |

5728,92 |

28 167 |

|

В том числе: |

|||||

|

Материальные расходы, тыс. руб. |

22971,62 |

2223,06 |

741,02 |

3705,10 |

7410,20 |

|

Расходы на оплату труда, тыс. руб. |

3020,85 |

191,80 |

575,40 |

191,80 |

815,15 |

|

Страховые взносы, тыс. руб. |

1029,70 |

191,23 |

58,84 |

29,42 |

161,81 |

|

Амортизация, тыс. руб. |

81 |

22,2 |

9,2 |

12,8 |

19,8 |

|

Прочие расходы, тыс. руб. |

2567,4 |

85,58 |

513,48 |

470,69 |

641,85 |

|

Убыток от реализации, тыс. руб. |

(3893,90) |

(140,21) |

(446,11) |

(1274,6) |

(618,18) |

|

Налог на прибыль, тыс. руб. |

5,2 |

1,7 |

1,2 |

2,2 |

0,7 |

|

Непокрытый убыток, тыс. руб. |

(6358,1) |

(1128,10) |

(717,85) |

(820,40) |

(1230,60) |

Из данных, представленных в таблице 6, можно сделать вывод о том, что наиболее прибыльной является продукция 1, убыточной — продукция 2. При этом убыточность данной продукции компенсируется за счет прибыли от реализации продукции 3 и 5.

Далее нужно рассчитать показатели убыточности для каждого вида продукции, выпускаемой организацией:

УOM продукции № 1 = 6358,1/33418,7 = -0,19,

УOM продукции № 2 = 1128,1/5251,51 = -0,21,

УOM продукция № 3 = 717,85/8593,38 = -0,08,

УOM продукция № 4 = 820,4/5728,92 = -0,14,

УOM продукция № 5 = 1230,6/28 167 = -0,04.

Проведенные расчеты позволяют сделать вывод о том, что организация ведет убыточную деятельность. Наименьшее количество убытков приносит продукция № 5. При этом по факту спрос на нее снизился [5].

Список литературы

- Кривоногова Л.В. Проблемы учета прочих доходов и расходов экономического субъекта / Л.В. Кривоногова // Факторы успеха. — 2019. — № 1 (12). — С. 20-23.

- Литюшкина Е.И. Организация анализа доходов и расходов экономического субъекта / Е.И. Литюшкина // Форум молодых ученых. — 2017. — № 1 (5). — С. 332-337.

- Кривец К.О. Значение учета и направления экономического анализа доходов и расходов для принятия управленческих решений / К.О. Кривец // Экономика, социология и право. — 2017. — № 2. — С. 19-23.

- Макарова Н.Ю. Экономическое содержание доходов и расходов организации / Н.Ю. Макарова // Студенческий вестник. — 2019. — № 22-6 (72). — С. 59-61.

- Островская О.Л. Бухгалтерский финансовый учет : учебник и практикум для вузов / О. Л. Островская, Л. Л. Покровская, М. А. Осипов ; под редакцией Т. П. Карповой. — 2-е изд., испр. и доп. — Москва : Издательство Юрайт, 2020. — 438 с.