Деятельность предприятия в современных условиях подвержена влиянию множества рисковых ситуаций и высокой степенью неопределённости. Разработка пошаговой инструкции управления финансовыми рисками на конкретном предприятии очень важна для наращивания сбыта и роста прибыли. Активация развития возможна при планомерном внедрении новых технологий в производство и управление, а значит инновационном движении [2]. В связи с этим предлагается построить математическую модель управления финансовыми рисками инновационной деятельности на примере ООО «Вектор плюс», г. Симферополь.

Для реализации процесса управления финансовыми рисками инновационной деятельности на основе предоставленных данных финансово-экономического состояния предприятия, предлагается осуществить следующие расчёты:

Для построения вероятностной модели управления финансовыми рисками инновационной деятельности ООО «Вектор плюс» предлагается применить метод Монте-Карло в данном случае для оценивания потенциальных убытков и вероятности их наступления.

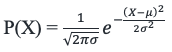

Функция вероятности:

где μ — среднее значение доходов; σ — стандартное отклонение.

Для прогнозирования будущих показателей предлагается использовать линейную регрессию:

a. Модель Линейной Регрессии

Y=a+bXY,

где:

Y — предсказываемая выручка; A — свободный член; B — коэффициент;

X — независимая переменная (например, годы).

Для выполнения расчета линейной регрессии на основе данных баланса предприятия, необходимо следовать следующему алгоритму действий.

1. Определение переменных. Есть данные о выручке и чистой прибыли за несколько периодов. Обозначим: X – выручка; Y – чистая прибыль.

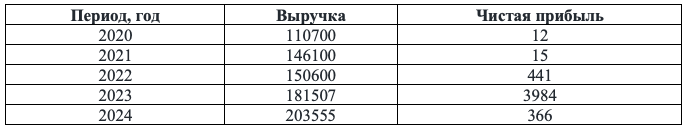

Таблица 1.

Данные о выручке и чистой прибыли ООО «Вектор плюс», тыс. руб.

2. Подготовка данных.

1. Составление массивов:

X: [110700, 146100, 150600, 181507, 203555];

Y: [12, 15, 441, 3984, 366].

3. Расчет коэффициентов регрессии.

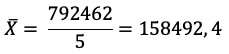

Шаг 1: Расчет средних значений.

![]()

где: n — количество данных.

∑X=110700+146100+150600+181507+203555=792462

∑Y=12+15+441+3984+366=4798

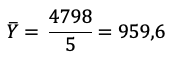

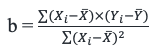

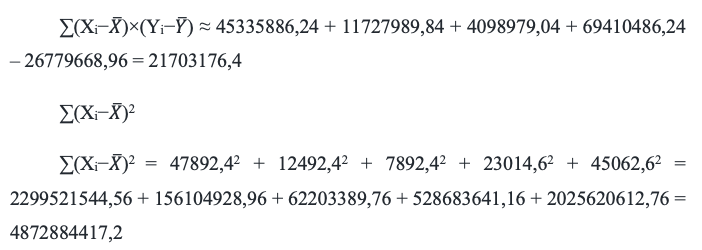

Шаг 2: Расчет коэффициента наклона b

Расчеты ![]() представлены в табл. 2.

представлены в табл. 2.

Таблица 2.

Отдельные элементы расчёта регрессии

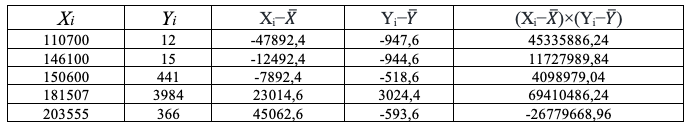

Теперь необходимо просуммировать показатели:

Далее подставим в формулу для b:

![]()

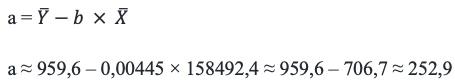

Шаг 3: Расчет свободного члена a

Теперь можно составить уравнение линейной регрессии:

Y = 252,9 + 0,00445X

Для прогнозирования, подставим значение X:

Допустим, необходимо предсказать чистую прибыль при выручке 220000 руб.:

Y ≈ 252,9 + 0,00445 × 220000 ≈ 252,9 + 979 ≈ 1231,9 руб.

Таким образом, посчитана линейная регрессия для данных о выручке и полезности, что позволяет делать прогнозы в будущем.

Оценка финансовых рисков (VaR): VaR=μ+z⋅σ,

где: z — значение z-распределения для заданного уровня доверия (например, 95%).

Стратегии управления финансовыми рисками инновационного развития предприятия состоят в хеджировании (использовании финансовых инструментов для защиты от ценовых колебаний); диверсификации (инвестирование в различные проекты для снижения общего риска); оптимизации структуры капитала (анализ пропорции заемных и собственных средств) [1, 3].

Пример расчета коэффициентов, используя данные за 2024 год:

Краткосрочные обязательства: 40,858 тыс. руб.

Общие активы: 50,579 тыс. руб.

Исходя из этих данных можно рассчитать:

- Коэффициент Ликвидности: Kлик = 50,579 / 40,858 ≈ 1,24

- Коэффициент Задолженности: Kзад = 40,858 / 50,579 ≈ 0,81

Данная математическая модель позволяет определить и оценить финансовые риски в процессе реализации инновационной деятельности, с которыми может столкнуться ООО «Вектор плюс». При правильном применении она обеспечивает основу для разработки стратегий минимизации рисков и повышения устойчивости предприятия в условиях нестабильности внешней среды [5].

Таким образом, предложенная математическая модель даёт возможность качественно и точно оценивать финансовые риски, связанные с инновационной деятельностью, на основе анализа ключевых финансовых показателей предприятия. Применение метода Монте-Карло обеспечивает вероятностную оценку потенциальных убытков и помогает определить уровень финансовой устойчивости хозяйствующего субъекта, а построение линейной регрессии для прогнозирования выручки и прибыли формирует понимание для руководителей в части планирования финансовых результатов от внедрения инновационных продуктов. Своевременная диагностика и применение стратегий управления рисками — хеджирования, диверсификации и оптимизации капитала — способствует снижению негативных последствий внешних и внутренних факторов [4]. В целом применение рекомендаций позволит своевременно принимать оптимальные решения для обеспечения повышения уровня конкурентоспособности предприятия и гарантии устойчивого развития в современных условиях.

Список литературы

- Kumar A., Kumar A., Kumari S. Artificial Intelligence: The Strategy of Financial Risk Management // Finance: Theory and Practice. 2024. Vol. 28, No. 3. P. 174-182

- Афендикова Е.Ю. Кравцова А.А. Особенности финансовых рисков в инновационной деятельности // Сборник научных работ серии "Финансы, учет, аудит". 2023. № 2 (30). С. 5-16

- Базилевич С. В., Липкина Е. Д., Малыгина М. В. Аналитические аспекты управления рисками инновационного проекта // ЦИТИСЭ. 2024. № 1(39). С. 688-706

- Гринюк К.П. Специфика финансирования инновационной деятельности // Первый экономический журнал. 2023. № 3 (333). С. 113-119

- Качалова Е.Ш., Качалова Е.Ш., Черненькая И.Г. Финансовые риски в инновационной деятельности предприятия // Инновации. 2021. № 11 (277). С. 60-64