Ипотечное кредитование в нашей стане является популярным видом кредитования, так как помогает решить вопросы с приобретением жилья для тех, у кого нет сразу всей суммы для покупки недвижимости. Согласно опросу ВЦИОМ около 40% населения Российской Федерации нуждаются в улучшении жилищных условий.

Ипотечное кредитования влияет не только на развитие банковского сектора, но и, в целом, на экономику страны, а именно: развивает промышленность, строительный сектор, сельское хозяйство и другие сферы.

Исследование динамики ипотечного кредитования основываются на ряде показателей, проанализировав которые можно сделать вывод о состоянии ипотечного кредитования в Российской Федерации.

Одним из самых значимых показателей ипотечного кредитования является уровень объёма выданных ипотечных кредитов. На рисунке 1 представлен график объёма выданных ипотечных кредитов физическим лицам в Российской Федерации за 2017-2021 годы на основе данных Росстата [1].

Рисунок 1 – Объём выданных ипотечных кредитов, предоставленный физическим лицам в РФ, млн. руб.

По данным из рисунка 1 видно, что объём выданных ипотечных кредитов имеет тенденцию к росту. Темп прироста объёма в 2021 году относительно объёма в 2017 году составил 181%. С каждым годом в исследуемом периоде наблюдается рост в объёме выданных ипотечных кредитов, за исключением 2019 года. Эксперты связывают незначительное понижения объёма выданных ипотечных кредитов в этом году с повышением Центральным Банком России ключевой ставки, так как процентная ставка по ипотечному кредиту напрямую зависит от ключевой ставки. А процентная ставка, в свою очередь, является основным фактором, стимулирующим спрос на ипотечные кредиты среди населения.

Из вышеописанного показателя следует ещё один немаловажный фактор, определяющий уровень развития ипотечного кредитования, а именно количество ипотечных кредитов, предоставленным физическим лицам. На рисунке 2 представлен график количества ипотечных кредитов, представленным физическим лицам за 2017-2021 годы на основе данных Росстата [1].

Рисунок 2 – Количество выданных ипотечных кредитов, предоставленных физическим лицам в РФ, единиц

Из динамики, показанной на данном графике, можно сделать вывод о том, что показатели количества и объёма взаимосвязаны друг с другом. Также, как и в показателях объёма, наблюдается повышение количества ипотечных кредитов, за исключением 2019-го года. Снижение данного показателя в этом году, как уже было сказано ранее, связано с повышением ключевой ставки, которая регулируется Центральным Банком России.

Также от ключевой ставки зависит ещё один важный показатель в ипотечном кредитовании, а именно процентная ставка по ипотеке. Существует прямая зависимость между данным показателем и показателем ключевой ставки: если ключевая ставка повышается, то и, соответственно, процентная ставка по ипотеке также повышается. И, наоборот, при снижении одного показателя снижается и второй. На рисунке 3 представлена динамика средневзвешенной ставки по ипотеке. График был составлен на основе данных Центрального банка России [2].

Рисунок 3 – Средневзвешенная ставка по ипотечным кредитам, %

Из графика, представленного на рисунке 3, видно, что средневзвешенная ставка по ипотеке имеет тенденцию на понижение, что является привлекательным для физических лиц в выборе данного вида кредитования, что ведёт к увеличению двух основных показателей, описанных выше.

Из проведенного анализа видно, что ипотечное кредитование пользуется большим спросом при благоприятной экономической ситуации в стране. Но не в каждом регионе Российской Федерации уровень развития ипотечного кредитования находится на должном уровне. Для того, чтобы проанализировать состояние ипотечного кредитования в регионах, проведём кластерный анализ.

Кластерный анализ – группа методов, используемых для классификации объектов или событий в относительно гомогенные (однородные) группы, которые называются кластерами. Кластерный анализ предназначен для разбиения исходных данных на поддающиеся интерпретации группы, таким образом, чтобы элементы, входящие в одну группу, были максимально «схожи», а элементы из разных групп были максимально «отличными» друг от друга.

Для определения уровня развития региона Российской Федерации методом кластерного анализа были взяты следующие показатели за 2020 год:

- Х1 – Количество выданных ипотечных кредитов физическим лицам, ед.

- Х2 – Уровень занятости населения, %.

- Х3 – Уровень ВРП на душу населения, руб.

- Х4 - Задолженность по жилищным кредитам, предоставленным физическим лицам-резидентам за 2020 год, млн руб.

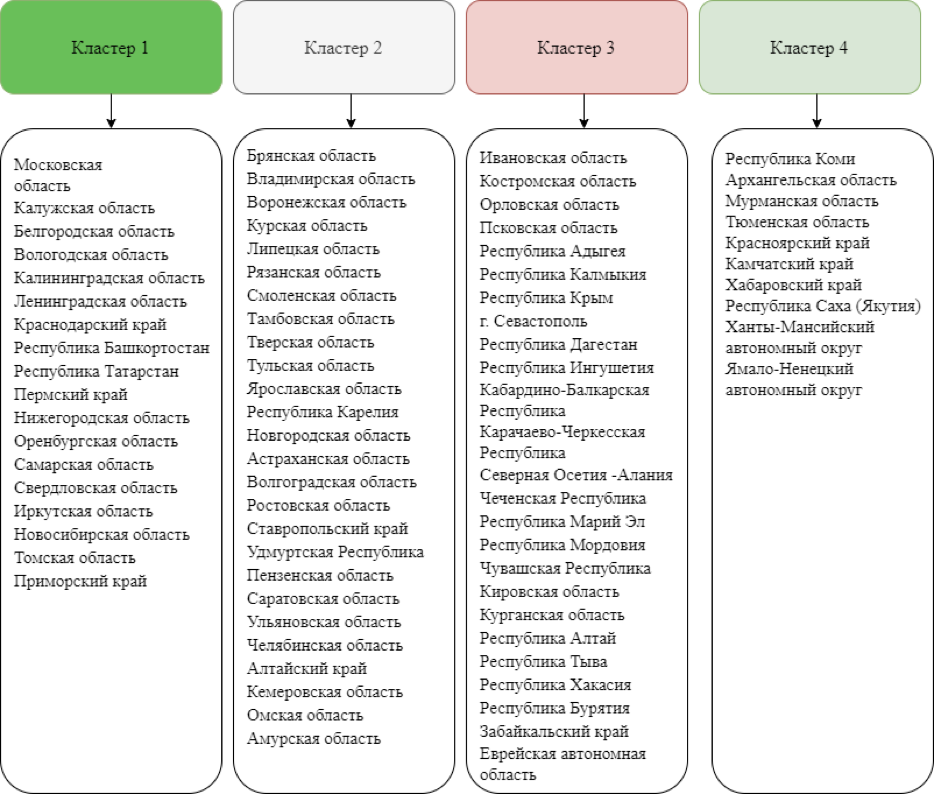

Иерархический кластерный анализ был произведён методом Уорда в программной обеспечении IBM SPSS Statistics. В результате анализа регионы Российской Федерации разбились на 4 кластера (рис. 4)

Рисунок 4 – Регионы Российской Федерации в разбивке по кластерам

Из рисунка 4 видно, что кластер 2 и кластер 3 являются самыми большими ко количеству регионов кластере. Кластер 1 занимает лидирующую позицию по ипотечному кредитованию среди остальных кластеров: в регионах, входящих в данных кластер, наблюдается наибольшее среднее значение количества выданных ипотечных кредитов, которое заметно отличается от остальных. Московская, Свердловская и почти все остальные области, входящие в кластер 1, имеют высокие показатель уровня ипотечного кредитования физических лиц. Также в данном кластере наблюдается достаточно высокое значение ВРП на душу населения, но не имеет такого весомого значения, как в кластере 4, у которого данный показатель как раз и является доминирующим в этом кластере, значение остальных показателей в кластере 4 не сильно влияют на развитие ипотечного кредитования. Третий кластер является аутсайдером среди остальных: высокий уровень безработицы, низкие уровень средней заработанной платы и ВРП на душу населения. Также в регионах данного кластера не наблюдается высокое количество выданных ипотечных кредитов, а значит рынок ипотечного кредитования физических лиц в данных регионах не развит. Кластер 2 является «середнячком» с точки зрения показателей, так как их значения не являются высокими, но и не имеют низких значений. Все регионы во втором кластере схожи между собой сразу по всем показателям. Подводя итог данного анализа, можно сказать, что, в целом, Кластер 1 вносит значительный вклад в развитие рынка ипотечного кредитования физических лиц в Российской Федерации. Несмотря на не столь высокое количество регионов в первом Кластере, доля количества ипотечных кредитов физических лиц в регионах, принадлежащих данному кластеру, составляет 40%.

Ипотечное кредитование популярно среди граждан нашей страны, но также данный вид кредитования сильно зависит от экономической ситуации в стране: если ситуация стабильная, то наблюдается тенденция к росту в количестве и объёме выданных ипотечных кредитов и наоборот. Так, например, в 2019 году наблюдался спад данных показателей в связи с экономической нестабильностью, но государство приняло решение о поддержки ипотечного кредитования путём введения льготной ипотеки, которая привела к повышенному спросу среди граждан Российской Федерации, что отражается в показателях 2020-го года.

Список литературы

- Федеральная служба государственной статистики Росстат [Электронный ресурс] – URL: https://rosstat.gov.ru/?%2F

- Показатели рынка ипотечного жилищного кредитования. Центральный банк [Электронный ресур] – URL: https://cbr.ru/statistics/bank_sector/mortgage/