Определение «дивидендная политика» тесно связано с распределением прибыли в акционерных обществах. Рассмотренные в данном разделе методы и принципы, использующиеся при распределении прибыли, можно применить как к акционерным обществам, так и к предприятиям любой другой организационно-правовой формы деятельности - в таком случае меняется только терминология — термины вклад, прибыль на вклад, пай займут место терминов дивиденд и акция, сам процесс выплат доходов собственникам будет таким же.

Термин «дивидендная политика» в широком понимании - это механизм формирования доли прибыли, которая выплачивается собственнику соответственно доли его вклада в общую сумму собственного капитала компании. Основная цель разработки дивидендной политики - установление пропорциональности между текущим потреблением прибыли собственниками и ростом ее в будущем, максимизирующее рыночную стоимость компании и обеспечивающее его стратегическое развитие.

Дивидендная политика организации оказывает сильное влияние не только на структуру капитала самой организации, но и на инвестиционную привлекательность. Если организация выплачивает высокие дивиденды, то с большой долей вероятности можно судить о том, что она работает успешно. Однако если при этом доля прибыли направляемая на обновление и расширение производства мала, то ситуация вскоре может сильно ухудшиться. Показателем, оценивающим дивидендную политику является уровень дивидендного выхода, показывающий удельный вес прибыли направляемый на выплату дивидендов и на развитие самой организации.

Дивидендная политика - политика предприятия в области использования прибыли, она определяет, каким образом компании следует выплачивать дивиденды: реинвестировать их с целью получения большей прибыли в будущем или выплатить сразу в полном объеме.

Однако выплаты дивидендов уменьшает возможность рефинансирования прибыли в долгосрочной перспективе.

Под капитализацией прибыли понимают ее использование на развитие, реинвестирование чистого денежного потока от инвестиций, осуществление дивидендных выплат в форме новых акций, направление суммы депозитного процента на прирост депозитного вклада и т.д.

Этапы формирования дивидендной политики:

1 этап. Оценка факторов, определяющих формирование дивидендной политики.

2 этап. Выбор типа дивидендной политики и методики выплаты дивидендов.

3 этап. Разработка механизма распределения прибыли, в соответствии с избранной методикой выплаты дивидендов.

4 этап. Определение уровня дивидендов на одну акцию.

5 этап. Оценка эффективности проводимой дивидендной.

Основная цель дивидендной политики состоит в выборе правильного соотношения между долей прибыли организации, выплачиваемой в виде дивидендов и долей прибыли направляемой на развитие самой организации.

Множество типов дивидендных политик говорит о том, что дивидендная политика является важнейшим инструментом во влиянии на рыночную стоимость акций, а через него и на рыночную стоимость предприятия, учитывая специфические особенности хозяйствования. Получается модель дивидендной политики нужно строить в связи с курсом акций и стоимости предприятия.

В научной литературе обычно выделяют три подхода или типа дивидендной политики: консервативный; умеренный; агрессивный. Характеристика видов дивидендных политик представлена в таблице 1.

Таблица 1

Виды дивидендных политик и методик расчета дивидендных выплат

|

Виды дивидендных политик |

Методики расчета дивидендных выплат |

|

Консервативный |

Остаточная политика дивидендных выплат. Политика стабильного соотношения дивидендных выплат |

|

Умеренный |

Политика стабильных размеров дивидендов Политика минимального стабильного размера дивидендов с надбавкой в определенные периоды |

|

Агрессивный |

Политика постоянного возрастания размера дивидендов |

Итак, как видно из таблицы 1, существует три основных подхода, которые в свою очередь делаться на разные варианты методик, которые выбираются отечественными компаниями в зависимости от реального положения вещей на рынке отрасли.

В современных рыночных условиях зачастую рассматривается проблема оптимизации дивидендной политики корпораций. Это связано, в первую очередь, с тем, что от того на сколько эффективно будет распределена конечная прибыль, напрямую зависят дальнейшая деятельность и перспективы развития хозяйствующего субъекта, а также благосостояние его акционеров и бенефициаров.

Существует ряд концепций, раскрывающих роль дивидендной политики в формировании стоимости бизнеса и благосостояния его собственников. Исследователи изучали данный вопрос в различных условиях и с разных точек зрения. Теория иррелевантности дивидендов и теория минимизации дивидендных выплат обосновывают необходимость направления основной части чистой прибыли на инвестиции. Авторы теорий предпочтительности дивидендов и сигнальной теории дивидендов придерживаются противоположной позиции.

1. Теория иррелевантности дивидендов («Dividend Policy, Growth and the Valuation of Shares», 1961). По Ф. Модильяни и М. Миллеру стоимость фирмы зависит только от ее доходов и предпринимательского риска. Дивидендная политика должна акцентироваться в первую очередь на использовании большей части прибыли как источника финансирования самых доходных инвестиционных проектов, а владельцам обыкновенных акций дивиденды следует выплачивать по остаточному принципу. Они также отмечали, что в условиях рынка совершенной конкуренции (идеального рынка капитала) дивидендная политика не оказывает влияния, как на цену акционерного капитала фирмы, так и на стоимость ее капитала, т.е. является иррелевантной. Авторы обосновывали свои выводы серьезным математическим аппаратом.

Согласно данной теории, так как в условиях совершенного рынка собственников будет интересовать общая доходность, а не ее конкретные формы. Согласно данной теории собственников интересует прирост доходности организации в целом, так как в условиях совершенного рынка дивидендная политика не влияет ни на рыночную стоимость компании, ни на благосостояние акционеров.

2. Теория минимизации дивидендов Р. Литценбергера и К. Рамасва- ми (Litzenberger R., Ramaswamy K. The Effects of Personal Taxes and Dividends on Capital Asset Prices). В соответствии с этой теорией, в ряде стран налогообложение доходов текущего периода, полученных в форме дивидендов, как правило, выше, чем доходов будущего периода (с учетом временной стоимости денег, налоговых ставок на капитализируемую прибыль, льгот и т.п.). В таких условиях политика распределении чистой прибыли должна обеспечивать минимум дивидендных выплат, и, соответственно, максимум инвестиционных затрат, чтобы получить наиболее существенную налоговую экономию по суммарному доходу собственников. Тем не менее, этот подход не устраивает небольших акционеров с невысоким уровнем доходов, для которых регулярные текущие поступлениях в форме дивидендных выплат являются значимыми. Дальнейшие исследования внесли уточнение: если в стране налогообложение инвестиционных доходов выше, чем доходов в форме дивидендов, то следует отдать предпочтение выплате дивидендов собственникам акций.

3. Теория предпочтительности дивидендов М. Гордона и Дж. Линтнера (Lintner J. «Distribution of Income of Corporations Among Dividends, Retained Earnings and Taxes», 1956; Gordon M. «Dividends, Earnings and Stock Prices», 1959). Авторы полагают, что для инвестора стоимость доллара ожидаемых дивидендов выше, чем стоимость доллара ожидаемых доходов от инвестиций, т.к. доходы в виде ожидаемых в следующем периоде дивидендов связаны с меньшим риском, чем доходы, получение которых отложено на более далекое будущее. В связи с этим, преобладание дивидендных выплат в распределяемой прибыли предпочтительнее инвестиционных вложений.

4. Сигнальная теория дивидендов М. Миллера и К. Рока. (Miller M. N., Kevin Rock Dividend Policy under Asymmetric Information, 1985). Авторы утверждают, что выплата больших дивидендов «подает сигнал» участникам рынка о достаточном финансовом благополучии и высокой привлекательности организации для инвесторов, сокращая, таким образом, уровень асимметричности информации об объекте. Уровень дивидендов является существенным фактором рыночной стоимости акций: при снижении величины дивидендов рыночная стоимость акций снижается, однако, не всегда рост дивидендных выплат влечет увеличение рыночных цен акций.

5. Теория налоговой дифференциации. Согласно данной теории эффективность дивидендной политики определяется критерием минимизации налоговых выплат по текущим и предстоящим дивидендам в условиях реинвестирования прибыли.

6. Остаточная политика дивидендных выплат предполагает, предполагает формирование объема дивидендов, только после того, как организация определит объем финансовых ресурсов, необходимых для обеспечения деятельности организации. Целью данной политики является обеспечение роста и развития организации, а также обеспечение ее платежеспособности и финансовой устойчивости. Недостатком этой политики является зависимость объема дивидендов от финансовых результатов организации.

7. Политика стабильного соотношения дивидендных выплат. Применяя данную политику организация устанавливает долгосрочный норматив распределения прибыли (капитализация и потребление). Преимущество данной политики обусловлено простотой ее формирования в связи с наличием прямой зависимости от финансовых результатов деятельности организации. Стоит отметить, что такая политика подходит для организаций с устойчивым развитием.

8. Политика стабильного размера дивидендов предполагает выплату неизменной их суммы в долгосрочном периоде игнорируя изменения в стоимости акций. Целью данной политики является привлечение акционеров за счет своей стабильности. Но при этом она является неэффективной в период неблагоприятной конъюнктуры рынка. В случае снижения финансового результата существенно завышается норма дивидендных выплат.

9. Политика минимального стабильного размера дивидендов с надбавкой в отдельные периоды. Цель данной политики заключается в обеспечении интересов собственников посредством выплаты гарантированного размера дивидендов. Преимуществом такой политики является возможность увеличить объема дивидендных выплат в период экономического роста.

Несмотря на большое количество предлагаемых типов дивидендной политики, отсутствуют признаки, на которые следует полагаться при ее выборе. Выбранный организацией тип дивидендной политики определяет направление политики управления капиталом и использования финансовых ресурсов.

На практике, согласно мнению И.А. Лукасевича, дивидендная политика играет важную роль в деятельности организации, в т.ч. влияет на колебания стоимости акций, способствует изменению собственного капитала, следовательно, влияет на рыночную стоимость акций и инвестиционную привлекательность организации.

Наиболее применимой и интересной на практике является «сигнальная теория дивидендов». Когда компания прозрачна для инвесторов, она регулярно дает информацию о разных сторонах своей деятельности, в том числе о капитализации прибыли и выплате дивидендов, то использование этой теории возможно даже на рынке, который информационно закрыт.

Использование этих теорий на практике позволило выработать три направления в формировании дивидендной политики - «консервативный», «умеренный» или «компромиссный» и «агрессивный». Каждый из данных подходов имеет определенный тип дивидендной политики.

Консервативный тип - «остаточная политика дивидендных выплат» и «политика стабильного размера дивидендных выплат». Умеренный тип - «политика минимального стабильного размера дивидендов с надбавкой в отдельные периоды по другому политика «экстра-дивиденда». Агрессивный тип - «политика стабильного уровня дивидендов» и «политика постоянного возрастания размера дивидендов».

Российские компании, на акции которых выпущены депозитарные расписки, платят дивиденды чаще. Однако размер выплат у таких компаний в среднем меньше. Результаты исследования позволяют определить особенности дивидендной политики для двух типов акций и объяснить характер воздействия концентрации собственности на дивидендные выплаты компаний, имеющих обыкновенные и привилегированные акции.

Существует прямая зависимость между размером компании и уровнем дивидендов. Этот вывод подтверждает результаты предшествующих исследований. Рост уровня долга к собственному капиталу приводит к снижению дивидендных выплат. При увеличении финансового рычага растет доля свободного денежного потока, направляемая на выплату процентов по займам, а кредиторы могут запрещать дивидендные выплаты для поддержания кредитного рейтинга компании. Этот вывод также подтверждает результаты предшествующих исследований.

Чем выше рентабельность активов, тем ниже дивидендные выплаты. Предполагается, что компании с высоким коэффициентом ROA стараются больше инвестировать в дальнейшее развитие бизнеса. Концентрация собственности не влияет на дивидендные выплаты. Это означает, что концентрация обыкновенных акций в руках одного—трех акционеров на российском рынке не связана с величиной совокупных дивидендов на обыкновенные и привилегированные акции. Этот вывод не согласуется с выводом Полугодиной и Репина, согласно которому высокая доля собственности у корпоративных инвесторов приводит к падению дивидендов, а высокая доля государства – к их росту.

Компании с контролирующим собственником платят более высокие дивиденды. Согласно данным, если в компании присутствует акционер с контрольным пакетом обыкновенных акций (который в России на 74 % представлен государством или государственными корпорациями), то дивиденды будут на 17,5 % выше, чем в компаниях без контролирующего владельца.

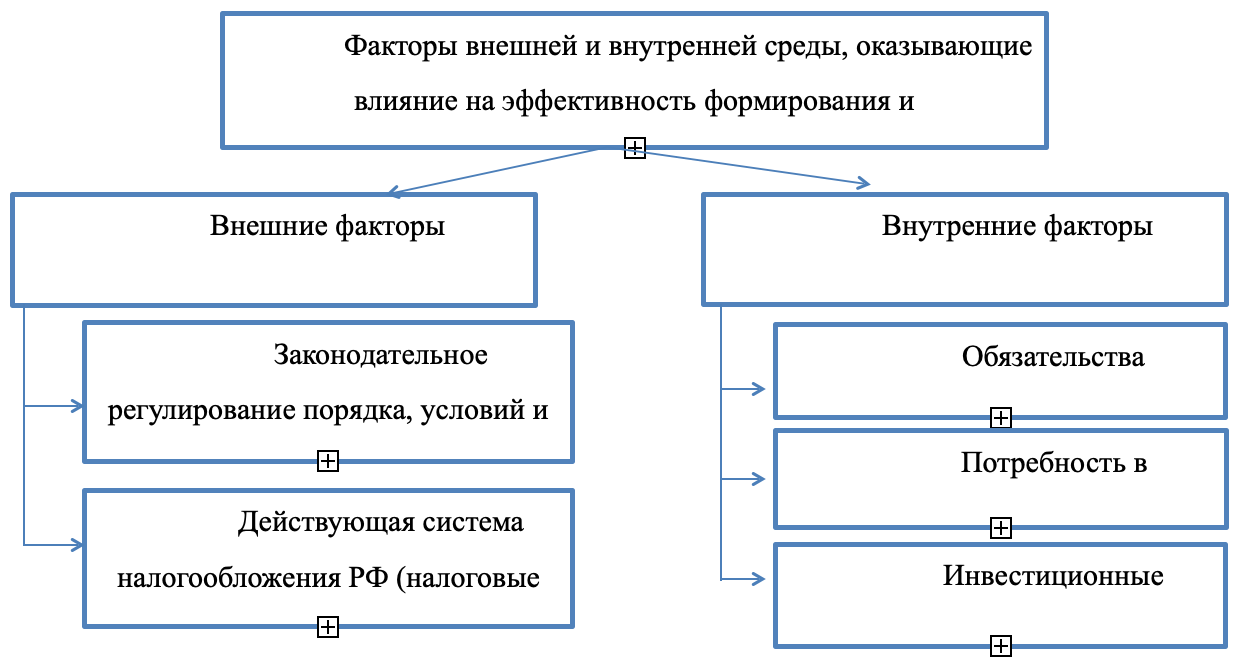

Также изучив работы ведущих исследователей по эффективности формирования дивидендной политики были выделены ключевые факторы внешней и внутренней среды, оказывающих влияние на эффективность формирования и функционирования дивидендной политики и представим их схематично на рисунке 1.

Рис. 1. Ключевые факторы внешней и внутренней среды, оказывающие влияние на эффективность формирования и функционирования дивидендной политики

Основной проблемой устойчивости дивидендной политики на российском рынке является высокая доля государственного участия, подтверждаемая на высоком уровне. Так, глава Федеральной антимонопольной службы РФ Игорь Артемьев уверен, что присутствие государства в российской экономике запредельно, ей необходимы частные инвестиции. И в заключение раздела выделим в таблице 2 особенности дивидендных политик российских и зарубежных компаний.

Таблица 2

Особенности дивидендных политик российских

и зарубежных компаний

|

Российские компании |

Зарубежные компании |

|

Незначительный размер дивиденда в сравнении с рыночной стоимостью компании |

уменьшения величины дивидендных выплат с увеличением концентрации обыкновенных акций в руках крупнейшего акционера |

|

высокая доля государства в экономике |

высокие дивиденды при высокой концентрации собственности |

|

Непостоянные выплаты дивидендов |

|

|

Отсутствие взаимосвязей между выплатой дивидендов и прибыльностью компании |

|

Можно выделить следующие основные специфические для российских корпораций черты дивидендной политики: в зависимости от доминирующего количества акций размер дивиденда можно назвать незначительным в сравнении с рыночной стоимостью компании; дивиденды выплачиваются зачастую на непостоянной основе; отсутствие взаимосвязей между решением о выплате дивидендов и реальным положением дел в компании и т.д.

Итак, в условиях усиливающейся глобализации и давления международных финансовых рынков для совершенствования качества корпоративного управления российских акционерных обществ (что отразится и на практике дивидендных выплат) целесообразно прежде всего сформировать благоприятную правовую и учетно-бухгалтерскую среду. Это означает вовлечение представителей бизнеса в нормотворческий процесс, пересмотр Кодекса корпоративного поведения (принятого в 2002 г. и с тех пор ни разу не изменявшегося), разработку принципов и стандартов корпоративного управления, соответствующих российским реалиям. Необходимо также учитывать усиление глобальной конкуренции, которая, в свою очередь, порождает конкурентную борьбу за инвестиции. Российским компаниям приходится соперничать с крупными иностранными компаниями, чьи инвестиции достигают миллиардов долларов.

Список литературы

- Аббясова Д.Р., Халиков М.А. Теоретические основы оценки влияния стратегии внешних заимствований на дивидендную политику компании // Вестник Алтайской академии экономики и права. 2021. № 10-3. С. 201-207.

- Абрамов А.Е., Беляков Ю.А., Радыгин А.Д., Чернова М.И. Особенности и риски дивидендной политики российских акционерных обществ // Экономическое развитие России. 2021. Т. 28. № 8. С. 37-46.

- Войко А.В., Войко Д.В. Анализ взаимосвязи дивидендной политики и инвестиционной привлекательности металлургических компаний российской федерации // Экономика и предпринимательство. 2021. № 5 (130). С. 1132-1137.

- Гадашакаева Д.Р. Современные тенденции дивидендной политики акционерных обществ // Международный журнал гуманитарных и естественных наук. 2021. № 8-2 (59). С. 18-21.

- Дамиров В.А., Воронцов А.В. Дивидендная политика российских компании и принятие инвестиционных решений в отношение дивидендных компаний // Экономика и предпринимательство. 2021. № 2 (127). С. 956-959.

- Малофеев С.Н., Коренской С.Е. Взаимосвязь капитализации компаний с проводимой ими дивидендной политикой // Молодой ученый. 2022. № 4 (399). С. 112-116.

- Николашина Н.Н. Изучение особенностей дивидендной политики российских компаний // Экономика и предпринимательство. 2021. № 10 (135). С. 983-987.

- Паршина Л.Н., Фендрикова А.В., Кузнецова О.В. Анализ дивидендной политики на примере российских компаний // Журнал экономических исследований. 2021. Т. 7. № 2. С. 39-47.

- Субботин Д.В. Влияние дивидендной политики на стоимость банков сша // Научный журнал. 2022. № 1 (63). С. 41-43.

- Трегуб А.В., Трофимова М.А., Хабдаев Г.Д. Влияние дивидендной политики компании на её стоимость (на примере гмк норильский никель) // Самоуправление. 2021. № 4 (126). С. 682-686.

- Хусаинова А.Ф. Теоретические аспекты формирования дивидендной политики хозяйствующими агентами // Научные исследования XXI века. 2022. № 1 (15). С. 137-140.