Банковские кредиты пользуются огромной популярностью среди физических и юридических лиц, благодаря чему экономический сектор постоянно развивается. Без института кредитования невозможно представить современные экономический, в том числе финансовый оборот. Кредитование решает задачу обеспечения движения денежных средств (иных заемных ресурсов) от одного субъекта к другому, из одной отрасли в другую [5, с. 214].

Кредит – это форма долга, взятого на себя физическим или другим лицом [1, с. 34]. Он представляет собой механизм, в котором должник берет деньги у кредитора и обязуется выплатить итоговую сумму вместе с процентами в срок, определенный договором. Осуществлять такую деятельность могут только те финансовые организации, которые получили лицензию от Центрального Банка. Объектом банковского кредита является денежный капитал.

Банковский кредит состоит из четырех основных элементов:

- Стоимость – нужно заплатить, чтобы получить услугу.

- Возврат – деньги нужно возвращать.

- Срок – у каждого кредита есть свой срок, в течение которого одолженная сумма должна быть возвращена обратно.

- Дифференцированность – сумма зависит от определенных условий.

Существует две формы кредита: обеспеченный и необеспеченный.

Обеспеченный представляет собой покупку в кредит, где выплата стоимости и процентов будет частями. К нему относятся договоры о залоге недвижимого имущества (ипотека), автокредиты, кредит на покупку собственного капитала.

Кредитные карты и подписные кредиты являются необеспеченными кредитами. Это означает, что они не обеспечены никаким залогом [1, с. 35], у них высокие проценты, потому что повышенный риск дефолта.

Денежно-кредитная политика государства осуществляется двумя основными способами: посредством работы Центрального банка и посредством выпуска государственных ценных бумаг (переноса долга) [3, с. 44].

Стоит отметить, что процентные ставки играют огромную роль. Если процентная ставка высокая, то и ежемесячные платежи будут больше, а срок погашения дольше.

Высокий процент имеет большую потенциальную прибыль для банков, но повышаются риски, так как должнику тяжелее платить проценты, а малый процент имеет большую надёжность, но и потенциальные прибыли для банка ниже. 27 октября 2023 года Центральный Банк РФ повышает ключевую ставку, на сегодняшний день она составляет 16% [2]. Ключевая ставка служит инструментом регулирования межбанковских кредитов, ставок по депозитам для юридических и физических лиц, а также процентных ставок по кредитам [4, с. 136].

Также повышенная ключевая ставка оказывает влияние на бизнес сферу и потребление населения. Чем выше ключевая ставка Центрального банка России тем «дороже» становятся деньги в стране, то есть для юридических лиц(бизнеса) становится менее выгодно совершать предпринимательскую активность ведь часто расширение малого и среднего бизнеса происходит за счёт кредитных средств из банков или выпуска облигаций. Физические лица могут предпочесть не совершать крупные покупки за счёт кредитов, а отложить трату денег из-за опасения серьёзной переплаты за товар, открывая депозит в банке, что также замедляет темпы инфляции.

Касаясь темы инфляции и ключевой ставки можно сказать, что сегодняшняя политика Центрального банка России заключается в цели снизить экономическую активность в стране с целью снижения инфляции так как высокая ключевая ставка в силу озвученных выше причин замедляет потребление и предпринимательскую активность.

Так же можно сказать об отрицательной ключевой ставке. К решению об отрицательной ключевой ставке прибегают те страны, которые столкнулись с экономическим кризисом. Экономический кризис таких стран заключается в слишком низкой экономической активности работающего населения. То есть люди в таких странах много откладывают и мало тратят, а отрицательная ключевая ставка делает невыгодным хранение денег в банках, но делает выгодным приобретение банковского кредита(ипотека, потребление), что должно побуждать людей не хранить, а тратить, ставя население перед выбором либо потреблять, либо терять деньги.

Ипотечный сектор является наиболее сложным, льготные государственные программы помогают ему динамично расти. Можно заметить, что даже в период повышения ключевой ставки спрос на льготные кредиты высокий. Таким образом, он сдерживает общую динамику кредитов. Так же льготные ставки по ипотеке могут стимулировать рост цен на новостройки, что в целом снижает доступность жилья в густонаселённых регионах, таких как Москва и Московская Область.

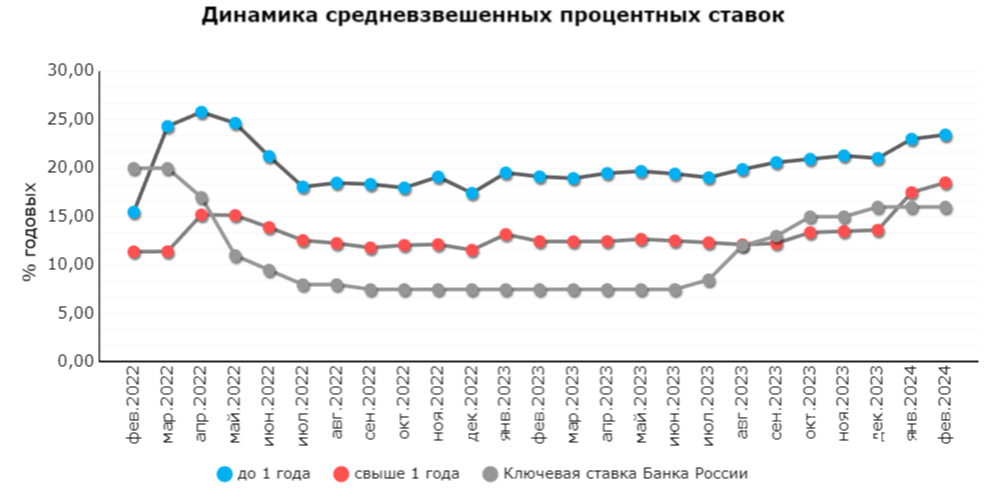

Роль банковских кредитов очень важна для развития нашего государства. Банки осуществляют кредитование, которое пополняет бюджет и является основным источником прибыли. На Рис.1. показана динамика средневзвешенных процентных ставок. На нём видно, что краткосрочные кредиты чувствительны к изменению ключевой ставки, а долгосрочные реагируют менее интенсивно с большим запозданием.

Рисунок 1. Динамика средневзвешенных процентных ставок.

Выпуск ценных бумаг так же является основным способом кредитной политики государства по многим причинам.

Во-первых, выпуск ценных бумаг позволяет государству привлечь финансы в бюджет.

Во-вторых, путем выпуска ценных бумаг государство контролирует объём денежных средств в обращении, чем стимулирует эконмический рост.

В-третьих, выпуск ценных бумаг помогает снизить государственный долг.

В-четвертых, ценные бумаги привлекают инвесторов, которые вкладываются и способствуют развитию экономики.

На современном этапе кредитование является одним из важнейших способов повышения экономического роста. Оно помогает улучшить уровень благосостояния население, но есть и минусы. Например, высокие процентные ставки, которые либо не выплачиваются, либо снижают уровень жизни населения. Так же получить кредит может только определенная доля населения, которая обладает хорошим заработком и работой, а те, кто лишен этого, получает отказ или переплачивает огромную сумму денег.

Перед тем как начинать брать кредиты, очень важно правильно построить кредитный процесс, так же нужен высокий уровень экономической грамотности, без всего этого банковский кредит перестанет приносить пользу, а станет грузом, который будет загонять в «долговую яму» все больше людей.

Таким образом, можно сказать, что основной целью кредита является получение максимальной выгоды. Он имеет большое значение для экономики нашей страны, так как образует связи между регионами, повышает эффективность обращения денег, стимулирует развитие производства.

Список литературы

- Бегмурадова Б., Бабаев А., Хаджымырадова А., Гелдимырадова Х. Банковский кредит, виды и основные функции кредита // CETERIS PARIBUS. 2022. №6. С. 33-35. URL: https://cyberleninka.ru/article/n/bankovskiy-kredit-vidy-i-osnovnye-funktsii-kredita (дата обращения: 26.04.2024)

- Ключевая ставка Банка России // Сайт Центрального Банк РФ. URL: https://cbr.ru/statistics/bank_sector/int_rat/LoansDB/ (дата обращения: 26.25.2024)

- Мырадова М.Х., Эсенгулыева Л.О. Роль кредитной политики в организации предпринимательской деятельности в экономике // Инновационная наука. 2024. №1-1. С. 43-44. URL: https://cyberleninka.ru/article/n/rol-kreditnoy-politiki-v-organizatsii-predprinimatelskoy-deyatelnosti-v-ekonomike (дата обращения: 26.04.2024)

- Павлов П.В., Баженов Р.И. Взаимосвязь ключевой ставки с доходностью депозита и стоимостью кредита // Вестник ПГУ им. Шолом-Алейхема. 2023. №4 (53). С. 135-142. URL: https://cyberleninka.ru/article/n/vzaimosvyaz-klyuchevoy-stavki-s-dohodnostyu-depozita-i-stoimostyu-kredita (дата обращения: 26.04.2024)

- Шойбул Д.М., Хомушку А. А. Роль банковского кредита в условиях рыночной экономики // Экономика и бизнес: теория и практика. 2022. Nº5-3. С. 214-216. URL: https://cyberleninka.ru/article/n/rolbankovskogo-kredita-v-usloviyahrynochnoy-ekonomiki (дата обращения: 26.04.2024)