Введение

Информационные технологии изменили и продолжают изменять наш мир, они образуют информационные системы, внутри которых хранятся, обрабатываются, модифицируются и выдаются заинтересованным лицам результатные данные [3-5]. Криптовалюта — это система, которая использует криптографию для безопасной передачи и обмена цифровыми токенами распределенным и децентрализованным образом. Эти токены могут обмениваться по рыночному курсу за фиатные валюты. Первой криптовалютой был биткоин, который начал торговаться в январе 2009 года. С тех пор было создано множество других криптовалют, были реализованы с использованием тех же инноваций и технологий, что и в биткоине, но изменив при этом некоторые специфические параметры своих управляющих алгоритмов. Две основные технологии, которые ввел Биткойн и которые реализовали криптовалюты – решения двух давних проблем в информатике: проблема двойного расходования и Проблема Византийских Генералов.

Двойное расходование

До изобретения Биткойна было невозможно реализовать электронную сделку для двух сторон без привлечения доверенного посредника – третьей стороны. Причиной тому была проблема, известная компьютерным ученым как "проблема двойного расходования", которая является основной сложностью при создании электронных денег с момента зарождения Интернета. Чтобы понять суть проблемы, сначала рассмотрим, как это происходит на примере физических денежных операций. Предъявитель физической денежной купюры может передать ее другому человеку, который сможет убедиться, что именно он является единственным обладателем этой купюры, так как на его глазах произошла передача денежного средства. В качестве примера, если Алиса передает Бобу купюру в 100 долларов, то теперь она у Боба, а у Алисы - нет. Боб может легко убедиться, что он владеет 100-долларовой купюрой и что у Алисы ее больше нет. Физические денежные переводы также являются законченными, в том смысле, что для отмены транзакции новый предъявитель должен вернуть банкноту. В нашем примере Боб должен будет вернуть Алисе купюру в 100 долларов. Учитывая все эти свойства, наличные деньги позволяют различным сторонам, в том числе незнакомым, совершать сделки, даже если с обоих сторон отсутствует доверие.

Теперь рассмотрим, как могут работать электронные деньги. Очевидно, что бумажные купюры будут исключены из поля зрения. Должно быть цифровое представление валюты. По сути, вместо 100-долларовой купюры мы могли бы представить 100-долларовый компьютерный файл. Когда Алиса хочет отправить 100 долларов Бобу, она прикрепляет файл со 100 долларами к сообщению и отправляет его ему. Проблема, как известно всем, кто отправлял вложения в электронную почту, что отправка файла не удаляет файл с компьютера. Алиса сохранит идеальную цифровую копию 100 долларов, которую она посылает Бобу, и это позволит ей потратить те же 100 долларов во второй раз. Алиса может пообещать Бобу, что она удалит файл, как только он получит копию, но у Боба нет никакой возможности убедиться в этом без отсутствия должного доверия.

До недавнего времени единственным способом преодоления проблемы двойного расходования было привлечение доверенного посредника – третьей стороны. В нашем примере Алиса и Боб имеют счет у третьей стороны, которой они доверяют, например, PayPal. Доверенные посредники, такие как PayPal, ведут бухгалтерскую книгу всех остатков на счетах и транзакций. Когда Алиса хочет отправить Бобу 100 долларов, она сообщает об этом PayPal, который, в свою очередь, списывает сумму с ее счета и отправляет ее на счет Боба. Транзакция сводится к нулю. Алиса не может потратить те же 100 долларов, и Боб полагается на PayPal, которому он доверяет, чтобы быть уверенным в этом. В конце дня все переводы между всеми счетами сводятся к нулю. Заметим, однако, что в отличие от наличных, транзакции, в которых участвует третья сторона, не являются законченными, потому что транзакции могут быть отменены третьей стороной – в нашем случае PayPal-ом.

В 2008 году Сатоши Накамото (псевдоним) объявил о способе решения проблемы двойного расходования без привлечения третьих лиц (Nakamoto 2008). Его изобретение – биткойн, является по сути, электронной наличностью. Он впервые позволяет окончательную передачу, а не простое копирование цифровых активов таким образом, что пользователи могут проверить их подлинность без должного доверия к другой стороне. Это достигается благодаря умелому использованию криптографии с открытым ключом, одноранговой сети и системы Proof of Work.

Как и PayPal, система Bitcoin использует бухгалтерскую книгу, которая называется BlockChain. Все транзакции в экономике Bitcoin записываются и согласовываются в блокчейне. Однако, в отличие от бухгалтерской книги PayPal, блокчейн не поддерживается центральным органом. Вместо этого блокчейн представляет собой публичный документ, который распространяется по принципу "peer-to-peer" (P2P) между тысячами узлов в сети Биткойн. Новые транзакции проверяются по блокчейну, чтобы убедиться, что те же биткоины не были потрачены ранее, но работа по проверке новых транзакций не выполняется какой-либо одной доверенной третьей стороной. Вместо этого работа распределяется между тысячами пользователей, которые предоставляют свои вычислительные мощности для выверки и ведения бухгалтерской книги блокчейна. По сути, вся одноранговая сеть занимает место одной доверенной третьей стороны.

Проблема Византийских Генералов

Биткоин решает проблему двойного расходования, однако распределение бухгалтерской книги между тысячи узлов в одноранговой сети создает еще одну проблему. Если каждый узел в сети имеет полную копию бухгалтерской книги, которой они делятся с остальными, как подключающийся узел узнает, что ему не передается фальсифицированная копия бухгалтерской книги? Как существующий узел узнает, что он не получает фальсифицированные обновления в бухгалтерскую книгу? Трудная задача достижения консенсуса между разными сторонами, которые не доверяют друг другу, является еще одной давней проблемой в литературе по информатике, известная как Византийская проблема генералов, которую Биткоин также элегантно решил.

Проблема византийских генералов предполагает, что несколько генералов, каждый из которых имеет свою армию, расположились лагерем у города, который они окружили. Генералы знают, что их численность настолько велика, что если половина их объединенных сил нападет одновременно, то они возьмут город, но если они не будут атаковать одновременно, они будут слишком разбросаны и будут разбиты. Они могут общаться только через мессенджер, и у них нет возможности проверить подлинность передаваемых сообщений. Отряд также подозревает, что некоторые генералы в их рядах – предатели, которые передают фальшивые сообщения своим коллегам. Как может такая большая группа прийти к консенсусу о времени атаки, не учитывая факт доверия и центрального авторитета, особенно когда, вероятно, будут попытки запутать их фальшивыми сообщениями? По сути, это та же проблема, с которой сталкиваются майнеры Биткоина – специализированными узлами, которые проверяют новые транзакции и добавляют их в распределенную бухгалтерскую книгу. Решение Биткоина состоит в требовании добавления транзакций в бухгалтерскую книгу происходило исключительно в сопровождении с решением математической задачи, которая является очень сложной для решения, но простой для проверки. Новые транзакции транслируются в одноранговой манере по всей сети. Майнеры просматривают эти транзакции и подтверждают, проверяя свою копию бухгалтерской книги (блокчейн), что они не содержат в себе «проблему двойного расходования». Если это законные транзакции, майнеры добавляют их в очередь новых транзакций. которые они хотели бы добавить в качестве новой страницы в бухгалтерскую книгу (новый блок в блокчейне). В то время как они делают это, майнеры одновременно пытаются решить математическую задачу, в которой все предыдущие блоки в блокчейне являются входными данными. Майнер, успешно решивший задачу, передает свое решение проблемы в эфир вместе с новым блоком, который будет добавлен в блокчейн. На сайте другие майнеры могут легко проверить, корректно ли решение проблемы, и если да, то они добавляют этот новый блок в свою копию блокчейн. Процесс начинается заново с новым блокчейном в качестве исходного материала для решения проблемы для следующего блока.

Решение математической задачи занимает в среднем 10 минут. Это ключевой момент, потому что важно не само решение, а то, что решение доказывает, что майнер потратил 10 минут работы. В среднем новый блок добавляется каждые 10 минут, потому что проблема, которую майнеры исследуют и ликвидируют, требует 10 минут на решение. Однако, если к сети присоединяется больше майнеров или если вычислительная мощность будет улучшена, среднее время между блоками уменьшится. Для поддержания оптимальной скорости добавления блоков – шесть блоков в час, сложность задачи корректируется каждые 2016 блоков (каждые две недели). Опять же, ключевым моментом является обеспечение того, чтобы каждый блок занимал около 10 минут на обработку. Как это решает византийскую проблему генералов? Предположим, что майнер сталкивается с двумя конкурирующими цепочками блоков (точно так же, как генерал может получать сообщения с разным временем атаки). Чтобы выбрать, какую цепь принимать и работать над расширением, майнер может посмотреть, какая из них является более длинной; Иными словами, какая цепочка имеет наибольшую вычислительную мощность. Выбирая самую длинную цепочку, честный майнер может быть уверен. что он находится в компании с, по крайней мере, 51 % других честных майнерами. Разрыв между самой длинной цепочкой и конкурирующими цепочками будет расти с течением времени так как более длинная цепочка будет иметь бóльшую вычислительную мощность.

Новые блоки содержат не только новые транзакции, которые транслировались в сети, но и также транзакцию, которая начисляет выигравшему майнеру 25 вновь созданных биткоинов, что стимулирует их направить свои вычислительные мощности в сеть блокчейна. Размер вознаграждения майнеров, которые обеспечивают новые блоки, также уменьшается вдвое каждые 210 000 блоков (каждые четыре года). Вознаграждение начиналось с 50 биткоинов за каждый блок, когда сеть была запущена в 2009 году. В 2012 году вознаграждение составляло 25 биткоинов, в 2016 году уменьшилось вдвое - до 12,5, в 2020 же, соответственно, награда стала 6,25. Это означает, что общее количество биткоинов, которое когда-либо будет существовать, не превысит 21 миллиона. Поскольку вознаграждение за майнинг уменьшается, какой стимул будет у майнеров предоставлять свои вычислительные мощности для верификации транзакций? Ответ заключается в том, что стороны транзакции могут включить плату за транзакцию(комиссию), которая будет выплачивается майнеру, успешно добавляющему их транзакцию к блоку в блокчейне.

Экономика криптовалют

Криптовалюты не имеют центральных банков, чтобы регулировать денежную массу или осуществлять надзор за финансовыми операциями. Однако никто не должен пренебрегать важностью институтов управления криптовалютами. Мы сосредоточим наше обсуждение на двух отдельных, но взаимосвязанных способах управления криптовалютами.

Алгоритм управления

Одним из возможных вариантов транзакций является создание новых монет из воздуха. Не каждый может совершить такую транзакцию – майнеры конкурируют за право совершить одну такую транзакцию в блок (в Bitcoin - каждые десять минут). Когда майнер обнаруживает достоверный хэш для блока, он может претендовать на новые монеты.

Транзакция, в которой майнер требует новые монеты, как и любая другая транзакция, должна соответствовать ожиданиям сети. Сеть отклонит блок, содержащий транзакцию, в которой майнер присваивает себе слишком много новых монет. Рост количества монет ограничен заранее определенным количеством на блок.

В Биткоине заранее установленная сумма не является постоянной по времени, а уменьшается вдвое каждые 210 000 блоков, или примерно каждые четыре года, как описано выше. Общее предложение Биткоина будет асимптотически приближаться, но никогда не превысит 21 миллион. Оно достигнет 20 миллионов в 2025 году и полностью прекратит свой рост в 2140 году.

Управление открытым исходным кодом

Опытный пользователь заметит, что программное обеспечение Биткоина, которое обеспечивает соблюдение определенных правил относительно действительных транзакций и скорости создания денег не возникает из воздуха. Скорее, правила, заложенные в программное обеспечение, возникают в результате взаимодействия между лидерами проекта с открытым исходным кодом, который управляет так называемым "эталонным клиентом", другими разработчиками, майнерами, сообществом пользователей и злоумышленниками. Динамика между этими игроками так же важна для понимания Биткоина, как и центральных банков, традиционных денежных институтов и монетарной политики для понимания фиатной валюты.

Биткоин, как и все другие даже умеренно успешные криптовалюты на сегодняшний день, является непатентованным проект с открытым исходным кодом. Пользователи склонны с подозрением смотреть на криптовалютные проекты с закрытым исходным кодом, которые характеризуются значительной предварительной добычей с целью, чтобы вознаградить инсайдеров, или имеют другие проприетарные особенности. Другие ожидания сообщества пользователей также накладывают ограничения на разработчиков. В случае с биткоином жесткий лимит в 21 миллион биткоинов, хотя в принципе его можно изменить через обновление программного обеспечения, кажется, не подлежит обсуждению, хотя в других криптовалютах действуют иные правила денежной массы.

Разделение программного обеспечения Биткоина на "эталонный клиент" и так называемые "альт-клиенты" также имеет последствия для эволюции Биткоина. Сообщество ожидает от команды Bitcoin Core руководства в отношении направления развития сети. Тот факт, что у Биткоина есть такой доминирующий эталонный клиент означает, что эволюция может происходить быстрее, хотя это также может сопряжено со скрытыми издержками. Например, сообщество должно во многом доверять разработчикам Bitcoin Core, чтобы они не вносили вредных изменений в сеть. Менее концентрированный подход к разработке криптовалюты замедлил бы развитие, что предотвратило бы любые изменения в сети без полного обсуждения с сообществом. Возможно, что со временем Биткоин может перейти к этой модели, но пока что преимущества быстрой эволюции могут перевесить издержки.

Майнеры также играют важную роль в управлении. Поскольку майнеры криптографически защищают пользователей от двойного расходования, их консенсус относительно того, что конкретно считать действительной транзакцией, необходим для функционирования криптовалюты. Большинство майнеров должно принять любое изменение в Биткоине, и поэтому майнеры могут навязать проверку на разработчиков. Майнеры также оказывают влияние через майнинговые пулы. Майнеры присоединяются к пулам, чтобы получать более стабильные выплаты. Одиночный майнер, работающий в одиночку, может в течение некоторого времени не обнаружить блок. Но если майнеры объединяют свою работу и разделить вознаграждение, они могут получать ежедневные выплаты.

Пулы для майнинга создают дополнительные сложности. Например, самый крупный пул для майнинга биткоина часто имеет треть или более вычислительной мощности всей сети Биткоин. Если пул когда-нибудь получит более половины вычислительной мощности сети, он сможет совершить двойное расходование. Двойное расходование разрушит доверие к сети Биткоин и, скорее всего, приведет к резкому падению цены биткоинов. Следовательно, мы наблюдаем определенное саморегулирование со стороны майнинговых пулов, которые в значительной степени инвестируют в успех Биткоина. Всякий раз, когда верхний пул начинает приближаться к 40 % или около того вычислительной мощности сети, некоторые участники выходят из пула и присоединяются к другому. До сих пор эта норма сохраняется, но многие в сообществе обеспокоены концентрацией майнинговых пулов. К примеру, в 2014 году майнинговый пул GHash.IO ненадолго превысил 50 процентов мощности майнинга Биткойна. Нет никаких доказательств того, что пул использовал свое положение для удвоения расходования, но многие наблюдатели были встревожены тем, что это могло произойти.

Концентрированные майнинг-пулы имеют как преимущества, так и риски. В условиях кризиса полезно иметь возможность собрать ключевых игроков. Такой кризис произошел в ночь на 11 марта 2013 года, когда стало ясно, что изменение в версии 0.8 референс-клиента клиента привело к непреднамеренной несовместимости с версией 0.7. В результате несовместимости две реализации Биткоина отвергли блоки друг друга, и цепочка блоков "разветвилась на две версии, которые не могли договориться о том, кому принадлежат какие биткоины. В течение нескольких минут после осознания, что произошла развилка, основные разработчики собрались в чате и решили, что сеть должна вернуться к правилам версии 0.7. В течение следующих нескольких часов им удалось провести переговоры с основными операторами майнинговых пулов и убедить их вернуться к 0,7, иногда за нетривиальную ценой для майнеров, которые добывали монеты на 0,8. Тот факт, что майнинговые пулы относительно концентрированы, означает, что было относительно легко координировать действия в условиях кризиса. В течение примерно семи часов цепочка 0,7 окончательно вырвалась вперед и кризис был разрешен.

Еще одна проблема возникла в феврале 2014 года когда Mt. Gox, старейшая и крупнейшая биткоин биржа, заявила, что ее запасы биткоинов были истощены в результате атак на "податливость транзакций" атаки. Хотя до сих пор неясно, действительно ли потери Mt. Gox были вызваны атаками, в последующие дни стало ясно, что в течение следующих нескольких дней недоразумения, связанные с "податливостью транзакций". создавали уязвимости. Некоторые биткоин-сайты временно приостановили вывод средств, пока проблемы решались основной командой разработчиков команда, которая обновила программное обеспечение Биткоина и помогла просветить сообщество относительно податливости транзакций, которая, при правильном понимании, является особенностью Биткоина, а не ошибкой.

Существуют значительные возможности для дальнейшего изучения управления криптовалютами.

Medium of Exchange Versus Unit of Account

Отсутствие центрального банка и фиксированная траектория денежной массы в биткоине вызвали критику со стороны экономистов, озабоченных макроэкономической стабилизацией. Контрциклическое инфляционное стимулирование невозможно.

Однако эта критика может быть неуместной. На сайте в большинстве кейнсианских и монетаристских теорий денежной ненейтральности макроэкономические свойства денег заложены в их расчетной единице функции. Биткоин обычно используется в качестве средства обмена, не выступая в качестве расчетной единицы, то есть, сделки будут деноминированы в долларах или другой валюте, но оплата производится с помощью биткоинов. Если цены, зарплаты и контракты не будут деноминированы в биткоинах, мы ожидаем, что использование биткоина не будет иметь большого циклического влияния.

Криптовалюты обладают рядом свойств, которые делают их особенно полезными в качестве средств обмена, если не в качестве расчетных единиц. В отличие от бумажных денег, с ними можно совершать сделки как онлайн, так и лично, если есть подключение к Интернету. В отличие от кредитных карт, сетевая комиссия за простую криптовалютную транзакцию является низкой и добровольная; она используется для стимулирования быстрой обработки транзакций майнерами. Кредитные сети обычно взимают комиссию за проведение транзакции в размере 138 ¢(сатоши) плюс около 3 % от стоимости транзакции. На сайте сети Биткоин плата за транзакцию составляет максимум несколько пенни. Некоторые розничные торговцы используют торговые услуги для приема платежей, выраженных в биткоинах, и эквивалентную сумму долларов, депонированную непосредственно на их банковские счета. За такое удобство поставщики услуг обычно взимают комиссию в размере 1%, хотя она может уменьшиться по мере снижения затрат на хеджирование (см. ниже). Даже с учетом этой комиссией за конвертацию, торговцы экономят 2 % и более на транзакциях через сеть Биткоин. Еще одной особенностью, которая может привлечь торговцев, является то, что клиенты которые отказываются от покупки, не могут отменить большинство Биткоин-транзакций, как это можно сделать с кредитной картой.

В своем разделении средства обмена и расчетной единицы, криптовалюта вызывает к жизни некоторые творческие исследования 1970-х и 1980-х годов таких экономистов, как Фишер Блэк (1970), Юджин Фама (1980), Роберт Холл (1982) и Нил Уоллес (1983). Эти авторы рассматривают принятую монетарную экономику как сильно зависящую от правовых и институциональных механизмов; В условиях, утверждают они, мы наблюдали бы явные или неявные цены на средства обмена и нарушение различий между деньгами и другими финансовыми активами. Хотя криптовалюта остается нишевым платежным механизмом, а существующие денежные институты остаются доминирующими, эксперименты на краях нашей эксперименты на границах нашей нынешней денежной системы с биткоином и другими новыми криптовалютами могут стать плодородной почвой для новых исследований в этой традиции.

Псевдонимность и цензура

Первые сообщения о биткоине были посвящены его использованию на онлайновом черном рынке Silk Road. Эти сообщения распространяли ошибочное мнение о том, что биткоин транзакции анонимны. На самом деле, бухгалтерская книга Биткойна (называемая блокчейном) является полностью публичным документом. Поэтому существует общедоступная запись о каждой транзакции Биткоин, когда-либо совершенной. Биткоин-транзакции происходят между биткоин адресами, которые представляют собой строки случайных чисел и букв (криптографический хэш адреса). Хотя у транзакции нет никакого значимого имени, прикрепленного к транзакции в блокчейне, Биткоин-адреса функционируют как псевдонимы для пользователей. Если биткоин-адрес может быть идентифицирован как принадлежащий конкретному человеку, то все транзакции в блокчейне, использующие этот адреса могут быть приписаны этому человеку.

Пользователи могут предпринять несколько шагов, чтобы запутать личность и сохранить некоторую степень финансовой конфиденциальности. Они могут генерировать и использовать практически неограниченное количество адресов (существует 2160 действительных адресов Биткойна). Считается, что практикой для торговцев является генерирование нового адреса получателя для каждой транзакции, чтобы защитить своих клиентов от проверок и предотвратить шпионаж со стороны конкурентов. Также все чаще более распространенной практикой является объединение нескольких транзакций в одну, чтобы никто не знал, какой адрес кому платит. Если Алиса хочет заплатить Бобу, а Чарли хочет заплатить Дэвиду, то одна транзакция, в которой Алиса и Чарли вносят деньги, а Боб и Дэвид их забирают может сделать непонятным, кто кому платит.

Несмотря на наличие этих мер, сеть Биткоин остается уязвимой для сложного анализа. Meiklejohn и др. (2013) смогли отследить биткоины от известных краж через сети до централизованных служб, таких как биржи, которые, в принципе, могут быть вызваны в суд для раскрытия личности преступников. Они использовали только общедоступные данные; хорошо оснащенные правоохранительные органы могли бы еще больше деанонимизировать сеть.

Хотя транзакции не являются полностью анонимными, Биткоин представляет собой значительные революционные изменения в бремя правоохранительных органов в отношении незаконных транзакций. Поскольку некриптовалютные электронные платежи проходят через финансовых посредников, правительства могут вводить ограничения на транзакции путем регулирования деятельности этих посредников. Наркоторговец не может принимать платежи Visa, потому что Visa не одобрит торговца, чей бизнес является торговлей наркотиками. Незаконные операции с биткоинами могут могут быть подвергнуты наказанию задним числом, но они не подлежат предварительному ограничению через регулирование финансовых посредников. Это может оказать значительное влияние на количество и вид законов, которые правительства способны обеспечить для экономической безопасности населения.

Цена и волатильность

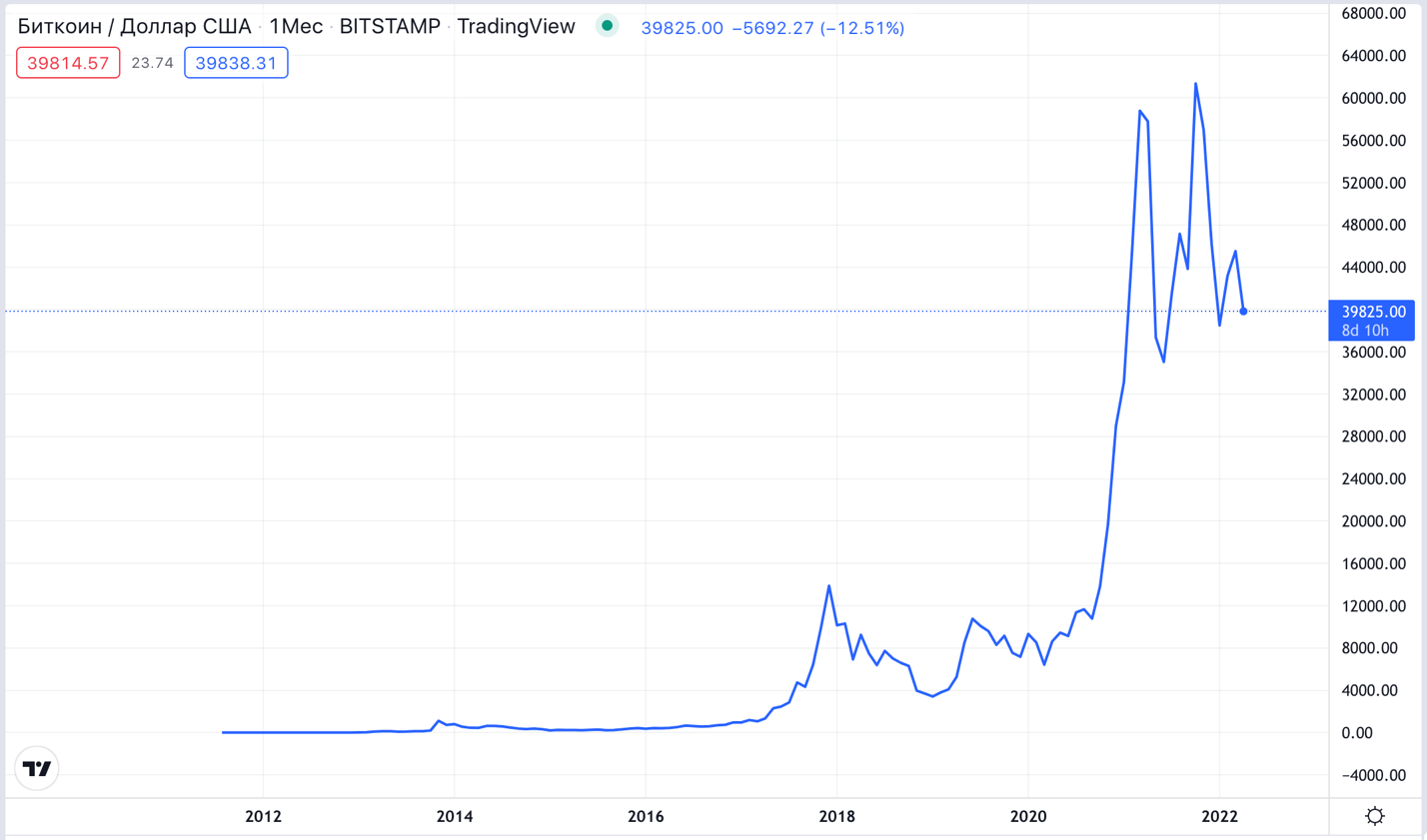

Впервые биткоин торговался выше 1 доллара в феврале 2011 года, ниже 30 долларов в июне 2011 года, ниже 7 долларов в июле 2011 года, ниже $2,50 в октябре 2011 года, поднялся обратно до $10 к августу 2012 года, до более чем $230 в апреле 2013 года, упал до уровня ниже $70 в течение недели и вырос до более $1100 в ноябре 2013 года, после чего снова упал, также в 2014 году биткоин впервые преодолел отметку в $1000, что являлось первой исторической фазой роста рынка, за которым последовала многолетняя коррекция вплоть до 2017 года, где биткоин обновил свой исторический максимум(максимальная точка – 20 тыс $) и приобрел массовую мировую популярность, третья фаза роста же состоялась не так давно – в отличие от двух предыдущих циклов роста, этот отличился тем, что вершин было две в одном году – первая была в апреле 2021г (63 тыс $), вторая в ноябре(69 тыс $). Эта неустойчивая тенденция вызывает вопросы о цене криптовалюты: Какова фундаментальная стоимость биткоина? Почему биткойн так волатилен? Что может увеличить или уменьшить волатильность биткоина в будущем?

Рисунок 1 – График Биткоина за время существования [7]

Поскольку биткоин не обеспечен активами, его ценность в качестве валюты может заключаться только в его полезности в качестве средства обмена. Как мы уже говорили, в некоторых контекстах биткоин превосходит наличные деньги (например, его можно использовать в Интернете) и платежи по кредитным картам (он дешевле). Помимо технических характеристик, его полезность зависит от сетевых эффектов, которые он может генерировать. Масштабы будущих сетевых эффектов остается неопределенным, что, возможно, является основной причиной волатильности цен на биткоин до сих пор. Часть этой неопределенности обязательно разрешится с течением времени по мере того, как будет выясняться, что биткоин либо не имеет ценности, либо имеет непреходящую ценность. Биткоин всегда будет более волатильным, чем фиатные валют, однако, поскольку у него нет центрального банка, его предложение не реагирует на изменения в спросе.

Криптовалюты также по-новому ставят вопрос о неопределенности обменного курса. Как отметили Карекен и Уоллес (1981), фиатные валюты все похожи друг на друга: бумажки, которые ни на что нельзя обменять. В режиме плавающего обменного курса и отсутствии контроля за движением капитала и, если предположить, что существует некая версия паритета процентных ставок, существует бесконечность обменных курсов между любыми двумя фиатными валютами, которые представляют собой равновесие в их модели.

Вопрос о неопределенности обменного курса как более, так и менее остро стоит между криптовалютами, чем между фиатными валютами. Он менее поразителен, потому что существует значительно больше различий между криптовалютами, чем между бумажными деньгами. Бумажные деньги все в основном одинаковы. Криптовалюты иногда отличаются друг от друга по своим характеристикам. Например, алгоритм, используемый в качестве основы для майнинга, имеет значение - он определяет, насколько профессиональными становятся майнинговые пулы. Litecoin использует алгоритм, который, как правило, делает майнинг менее концентрированным. Еще одним отличием является возможности языка криптовалюты в программировании транзакций. Ethereum – это фундаментальная валюта, которая может похвастаться гораздо более надежным языком, чем Биткоин. Zerocash - еще одна валюта, которая предлагает гораздо более надежную анонимность, чем Биткоин. В той степени, в которой криптовалюты отличаются друг от друга больше, чем фиатные валюты, эти различия могут помочь определиться в модели, подобной модели Карекена и Уоллеса.

С другой стороны, неопределенность обменного курса может быть более серьезного уровня среди криптовалют, нежели между фиатными валютами, потому что легко создать точную копию криптовалюты с открытым исходным кодом. Существуют даже веб-сайты, на которых можно создать и загрузить программное обеспечение для своей собственной криптовалюты несколькими щелчками мыши. Эти валюты абсолютно одинаковы, за исключением их названий и другой идентифицирующей информации. Кроме того, в отличие от фиатных валюты, они не имеют преимущества от оптимальной валютной зоны, которые могут привязать валюту к определенной территории. Однако даже идентичные валюты могут различаться по качеству управления. Биткоин в настоящее время имеет высококачественные институты управления.

Основные разработчики компетентны и консервативны, а сообщества майнеров и пользователей серьезно относятся к тому, чтобы заставить валюту работать. Точному клону Биткоина, скорее всего, будет трудно конкурировать с Биткоином, если только он не сможет обещать столь же качественное управление. Когда наступит кризис, пользователи идентичных валют захотят держать ту валюту, которая с наибольшей вероятностью сможет пережить бурю. Следовательно, между валютами с идентичными техническими характеристиками, мы считаем, что управление создает нечто близкое к рынку победителя. Внешние эффекты сети очень сильны в платежных системах, и вопрос управления в отношении криптовалют усугубляет их.

Волатильность криптовалюты также может быть снижена за счет введения биржевых фьючерсных и опционных рынков, что уже массово применяется на практически всех доступных биржах.

Заключение

Криптовалюта – это масштабное и революционное техническое достижение, но она по сей день остается денежным экспериментом. Даже если криптовалюты выживут, они не смогут полностью вытеснить фиатные валюты. Как мы уже пытались показать в этой статье, они представляют собой интересную новую перспективу, с которой можно рассматривать экономические вопросы, связанные с управлением валютой, характеристиками денег, политическую экономию финансовых посредников и природы валютной конкуренции.

Список литературы

- Кейси М. и Винья П. «Эпоха криптовалют. Как биткоин и блокчейн меняют мировой экономический порядок»

- Анохин Н.В. , Шмырева А.И. «Криптовалюта как инструмент финансового рынка» [Электронный ресурс] // Режим доступа URL: https://cyberleninka.ru/article/n/kriptovalyuta-kak-instrument-finansovogo-rynka

- Молчанов М.В. «Криптовалюта: понятие и проблема» [Электронный ресурс] // Режим доступа URL: https://cyberleninka.ru/article/n/kriptovalyuta-ponyatie-i-problem

- Натаниэль Поппер «Цифровое золото» (2015, Диалектика)

- Satoshi Nakamoto «Белай книга» (2008)

- Melanie Swan "Blockchain: blueprint for a new economy" (2015, Kindle)

- Данные с сайта Trading view // Режима доступа URL: https://ru.tradingview.com/symbols/BTCUSD/