Ключевые риски финансового управления инвестиционными проектами для промышленных предприятий России связаны с макроэкономической нестабильностью, санкционными ограничениями, логистическими сложностями, кадровым дефицитом и технологическим отставанием. Эти факторы создают серьёзные препятствия для привлечения инвестиций, реализации проектов и обеспечения финансовой устойчивости предприятий.

Таблица 1.

Ключевые риски финансового управления инвестиционными проектами

|

⮕Макроэкономические и финансовые риски |

|

|

Конкретные проявления риска |

Меры минимизации |

|

— высокая волатильность рубля; — колебания процентных ставок (рост ключевой ставки ЦБ РФ с 4,25 до 21 % в 2020–2025 гг.), делающие коммерческие кредиты недоступными; — инфляционные риски, снижающие реальную доходность инвестиций и повышающие издержки; — санкционные ограничения, блокирующие доступ к международным финансовым рынкам, технологиям и оборудованию (особенно для высокотехнологичных отраслей) |

— активное использование инструментов хеджирования валютных и процентных рисков; — диверсификация активов для снижения зависимости от одного источника капитала; — укрепление сотрудничества с государством в рамках программ льготного кредитования; — внедрение систем риск‑менеджмента для прогнозирования и управления макроэкономическими шоками. |

|

⮕Логистические и снабженческие риски |

|

|

— перебои в поставках импортного сырья, комплектующих и оборудования из-за санкций и смены логистических маршрутов; — рост логистических издержек из‑за переориентации на новые рынки; — зависимость от импортных компонентов в ключевых узлах продукции, создающая риск срыва производства даже при локализации. |

— развитие программ импортозамещения и локализации производства с акцентом на качество и технологическую независимость; — поиск альтернативных поставщиков и диверсификация цепочек поставок; — создание страховых запасов критически важных комплектующих; — оптимизация логистики через цифровые инструменты планирования маршрутов. |

|

⮕Технологические и инновационные риски |

|

|

— критический износ основных фондов; — отставание в разработке отечественных аналогов импортного оборудования, низкое качество российских комплектующих (простой и дополнительные затраты); — высокие затраты и длительные сроки окупаемости при внедрении новых технологий. |

— инвестиции в модернизацию инфраструктуры и обновление основных фондов; — участие в государственных программах поддержки НИОКР и технологических инноваций; — партнёрство с научными организациями для ускорения разработки отечественных аналогов; — поэтапное внедрение технологий с пилотным тестированием и оценкой окупаемости. |

|

⮕Кадровые риски |

|

|

— дефицит квалифицированных специалистов (инженеры, технологи, менеджеры по цепочкам поставок), усугубившийся после 2022 г. — недостаток программ переподготовки, не отвечающих потребностям бизнеса, замедляющий адаптацию к новым технологиям. |

— разработка корпоративных программ подготовки и переподготовки кадров с фокусом на актуальные технологические навыки; — сотрудничество с вузами и колледжами для целевого обучения специалистов; — введение систем мотивации и удержания ключевых сотрудников; — автоматизация рутинных процессов для снижения нагрузки на персонал. |

|

⮕Риски государственного регулирования |

|

|

— изменения в налоговом законодательстве, влияющие на рентабельность проектов; — бюрократические барьеры и сложности получения господдержки; — непрозрачность судебной системы и коррупция, повышающие инвестиционные риски. |

— мониторинг законодательных изменений и заблаговременная адаптация бизнес‑процессов; — усиление взаимодействия с отраслевыми ассоциациями и органами власти для влияния на регуляторную среду; — использование цифровых платформ для упрощения взаимодействия с госорганами. |

|

⮕Внешние и геополитические риски |

|

|

— геополитическая нестабильность и санкционное давление, создающие неопределённость для долгосрочных инвестиций; — зависимость от внешнеэкономической конъюнктуры (особенно для экспортёров). |

— диверсификация рынков сбыта и поиск новых экспортных направлений; — страхование политических и страновых рисков; — формирование резервных фондов для покрытия потенциальных потерь. |

|

⮕Дополнительные риски |

|

|

— валютные риски из-за колебаний курсов (актуально для импортёров и экспортёров); — риск неплатежей и нарушения цепочек поставок, ведущий к срыву проектов. |

— использование валютных форвардов, опционов и других инструментов хеджирования; — проверка платёжеспособности контрагентов и введение системы гарантий; — разработка планов действий на случай срыва поставок (альтернативные поставщики, буферные запасы); — внедрение цифровых систем мониторинга цепочек поставок. |

Эмпирическим подтверждением [5] влияния совокупных рисков на промышленный сектор служит динамика ликвидацийкомпаний, зарегистрированных с 1992-2024 годы, в Российской Федерации, представленная на графике 1.

Исходная статистическая информация:

Параметры выборки: доверительный интервал — 3%, доверительная вероятность — 97%. Объекты исследования: все компании (генеральная совокупность — 24 млн., выборка — 1320 ликвидированных компаний); компании производственной сферы (генеральная совокупность — 79 тыс., выборка — 1298 ликвидированных компаний); компании, занимающиеся НИР (генеральная совокупность — 54 тыс., выборка — 1289 ликвидированных компаний). Для наглядности построения графиков взяты 1350 ликвидированных компаний в каждом направлении.

График 1. Динамика ликвидации компаний, зарегистрированных в РФ за 1992-2024 гг. (ОКВЭД2: 26,27,28,29,30) [8]

На графике 1 видно, что два ключевых максимума для производственного сектора приходятся на 2019 - 2023 гг. Рассматривая 2019 год, можно отметить следующие негативные аспекты: повышение ставки налога на добавленную стоимость (НДС) до 20%, отмена пониженных тарифов страховых взносов для предприятий на упрощённой и патентной системах налогообложения, а также для ЕНВД, снижение покупательской способности населения (исследования «Альфа-банка» - Пульс малого бизнеса), падение выручки у трети предпринимателей. Проведенный в 2019 году Всероссийским центром изучения общественного мнения опрос показал, что 71% предпринимателей оценивали условия для ведения бизнеса как неблагоприятные, указывая при этом в качестве негативных факторов высокие административные барьеры, высокий уровень коррупции среди государственных структур, отсутствие должного нормативно-правового регулирования деятельности субъектов МСП, отсутствие режима взаимодействия между субъектами бизнеса и государственным аппаратом, неплатежеспособность населения и неэффективность принимаемых государственных программ [1], [8].

Положение 2023 года усугубилось усилением санкционного режима, дестабилизацией логистических маршрутов, удорожанием заемных средств (ставка ЦБ РФ увеличилась с 8,5% до 16%) и материалов, оттоком специалистов, усиление позиций крупных торговых сетей (Федеральные ретейлеры скупали региональные сети. 2023 год побил все рекорды по числу таких сделок) [2], [8].

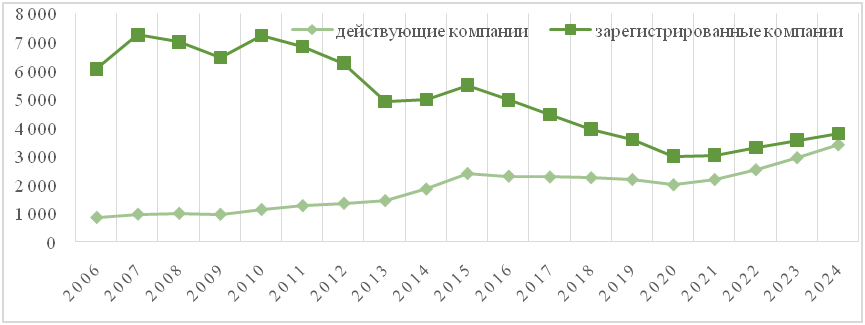

Также рассмотрим динамику регистраций компаний с 2006-2024 годы.

График 2. Отношение зарегистрированных к действующим компаниям в РФ за 2006-2024 гг. (ОКВЭД2: все) [8]

График 3. Отношение зарегистрированных к действующим компаниям в РФ за 2006-2024 (ОКВЭД2: 26,27,28,29,30) [8]

График 4. Отношение зарегистрированных к действующим компаниям в РФ за 2006-2024 гг. (ОКВЭД2:72) [8]

На графиках 2, 3, 4 показаны графики зарегистрированных и действующих компаний (всех форм собственности) за период 2006-2024 гг. Графики компаний производственной сферы и занимающихся научно исследовательскими разработками (график 3 и график 4) схожие между собой заметно отличаются от графика регистрации компаний в целом. Сокращение, в том числе для компаний в целом, числа регистрации в 2013 году, поступательное снижение на протяжении 6 лет и небольшой рост начиная с 2022 года для производственных предприятий и с 2023 года для предприятий научной сферы [8].

Приведённые графики наглядно демонстрируют, как совокупные риски последних лет повлияли на производственный сектор РФ.

Резкое сокращение регистраций в 2013 году зафиксировано по всем секторам. Этот период совпал с замедлением экономического роста, усилением регуляторной нагрузки и первыми признаками внешнеэкономической нестабильности. В 2014-2020 годах видна устойчивая отрицательная динамика регистраций как для промышленности, так и для сектора НИОКР и расхождение траекторий с общим рынком. Причины являлись:санкции 2014 года, девальвация рубля (рост курсов доллара на 96 %, евро на 64 %), удорожание кредитов из‑за повышения ключевой ставки, логистические сбои и рост издержек на импорт оборудования, кадровый дефицит из-за оттока специалистов. С 2022 года в производственном секторе (график 4) наблюдался небольшой рост регистраций, а с 2023 года в секторе НИОКР. Это результат госпрограмм поддержки импортозамещения (льготное кредитование, преференции в госзакупках), спрос на локализацию производства в условиях санкций, усиление финансирования НИОКР для разработки отечественных аналогов [8].

Графики подтверждают, что совокупные риски (финансовые, логистические, технологические, регуляторные) системно подавляли деловую активность в промышленности на протяжении 2014–2021 годов. С 2022 года меры государственной поддержки начали давать эффект, что отразилось в росте регистраций в ключевых секторах. Разная динамика по секторам иллюстрирует неравномерность воздействия рисков и важность адресной политики для повышения устойчивости экономики.

Для снижения рисков предприятиям необходимо активно использовать хеджирование и диверсификацию, развивать импортозамещение с акцентом на качество, инвестировать в модернизацию и кадры, укреплять взаимодействие с государством для получения льготного финансирования, внедрять системы риск менеджмента для прогнозирования макроэкономических и логистических шоков [6], [7].

Таким образом, сочетание собственных усилий предприятий и господдержки позволит эффективнее противостоять выявленным рискам и повысить устойчивость промышленного сектора.

Список литературы

- Доклад о состоянии конкуренции в Российской Федерации за 2019 год / Федеральная антимонопольная служба. – М.: ФАС России, 2019. – 176 с.

- Расширение и поглощение: самые яркие события и тренды российского ретейла в 2023 году [Электронный ресурс] //Forbes.ru. URL: https://www.forbes.ru/ (дата обращения: 28.07.2025)

- О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд: федеральный закон от 05.04.2013 № 44-ФЗ // Собрание законодательства РФ. – 2013. – № 14. – Ст. 1652

- О внесении изменений в постановление Правительства РФ от 15.11.2025 № 1875: постановление Правительства РФ от 23.12.2025 № 1875 // Собрание законодательства РФ. – 2025. – № 52. – Ст. 9876

- Общероссийский классификатор видов экономической деятельности (ОКВЭД 2) [Электронный ресурс] // КонсультантПлюс. – URL: https://www.consultant.ru/ (дата обращения: 15.08.2025)

- Глазьев С. Ю. Китайское экономическое чудо. Уроки для России и мира. – М.: Весь Мир, 2023. – 406 с.

- Глазьев С. Ю. Какой должна быть роль институтов развития в новом мирохозяйственном укладе [Электронный ресурс] // Expert.ru. – URL: https://expert.ru/ (дата обращения: 10.09.2025)

- Иода Ю. В., Землянухина Е. С. Анализ структуры и динамики развития производственного сектора в России в условиях санкционных ограничений // ЭФО. Экономика. Финансы. Общество. – 2025. – № 4(16). – С. 67–83. – DOI: 10.24412/2782-4845-2025-16-67-83