Эффективное развитие финансовой и банковской системы страны является значимым и существенным фактором экономического роста выполняя важные функции, такие, как трансформация сбережений винвестиции и упрощение трансакций между экономическими агентами, банковская система может не обладать достаточной устойчивостью для противостояния кризисным ситуациям [2].

В современной банковской практике капитал рассматривается не просто как статический резерв финансовых ресурсов, а как активно управляемая категория, отражающая взаимодействие между риском, доходностью, ликвидностью и нормативными ограничениями. Следовательно, оценка эффективности управления капиталом становится многомерной аналитической задачей, требующей интеграции количественных показателей, надзорных стандартов и внутренних подходов, основанных на рисках.

Актуальность оценки эффективности управления капиталом усилилась в условиях ужесточения пруденциального регулирования, внедрения стандартов Базеля III и повышения волатильности финансовых рынков. Для российских коммерческих банков эта задача еще более усложняется необходимостью соблюдения национальных нормативных требований, установленных Банком России, включая подробные методики расчета коэффициентов достаточности капитала, левериджа и ликвидности. На этом фоне разработка и применение надежных методов оценки эффективности управления капиталом представляют собой важнейший элемент стабильности и конкурентоспособности банковской системы.

Оценка эффективности управления капиталом неотделима от экономической сущности и структуры банковского капитала. В нормативных и академических интерпретациях капитал определяется как совокупность собственных средств, накопленных резервов и нераспределенной прибыли, которые служат финансовым буфером против убытков и основой для банковских операций. Такое понимание подчеркивает не только количественную достаточность капитала, но и его качественный состав и способность поглощать риски.

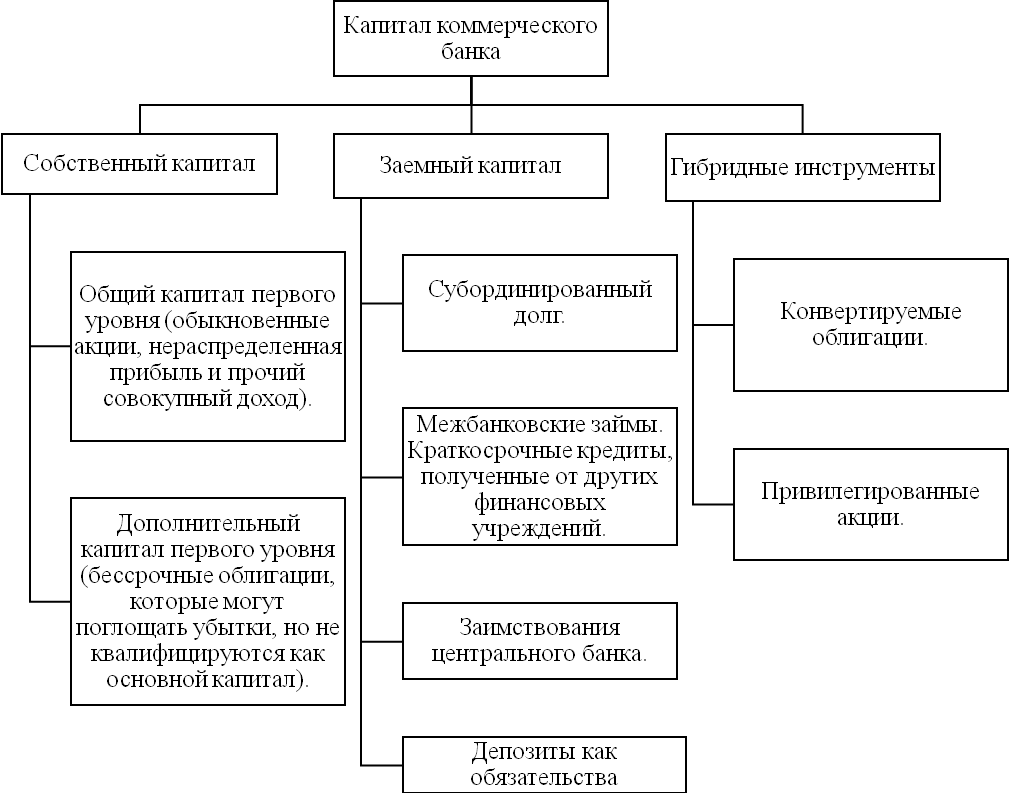

На рисунке 1 представлены компоненты структуры капитала коммерческого банка.

Рисунок 1. Структура капитала коммерческого банка

С точки зрения управления, эффективное управление капиталом подразумевает способность банка поддерживать оптимальный баланс между достаточностью капитала и рентабельностью собственного капитала. Чрезмерное накопление капитала, хотя и повышает стабильность, может снизить прибыльность и ослабить конкурентные позиции, в то время как недостаточный капитал увеличивает уязвимость к шокам и регуляторным санкциям. Поэтому методы оценки должны учитывать как защитные, так и ориентированные на результативность аспекты использования капитала [3].

В основе принципов по управлению капиталом банка лежат консервативность и пруденциальные требования Банка России. Коммерческий банк осуществляет оценку возможности по компенсации потерь, возникающих в результате реализации рисков и определяет комплекс действий, который должен быть предпринят для снижения уровня рисков, достижения финансовой устойчивости, сохранения собственных средств и соблюдения достаточности своего капитала [4].

В практическом банковском анализе эффективность управления капиталом оценивается с помощью системы взаимосвязанных показателей, которые отражают соблюдение нормативных требований, подверженность рискам, устойчивость ликвидности и рентабельность. Эти показатели составляют аналитическую основу для принятия надзорных решений, внутреннего планирования капитала и стратегического управления.

Одним из основных методов оценки эффективности управления капиталом является анализ нормативных коэффициентов достаточности капитала. В российской банковской системе эти коэффициенты рассчитываются в соответствии с Инструкцией Банка России № 199-И [1] и связанными с ней нормативными актами, которые определяют структуру капитала и взвешенные по риску активы.

Коэффициент достаточности капитала отражает соотношение собственных средств банка и его активов, взвешенных с учетом кредитного, рыночного и операционного рисков. Соблюдение минимальных пороговых значений для общего капитала, основного капитала и базового капитала свидетельствует о наличии у банка достаточной поглощающей способности. Однако с аналитической точки зрения эффективность управления капиталом проявляется не только в формальном соблюдении требований, но и в стабильности этих коэффициентов во времени и их чувствительности к изменениям профиля риска.

Важным дополнением к коэффициентам достаточности капитала является коэффициент финансового рычага, который измеряет долю основного капитала по отношению к общей сумме рисков без учета весовых коэффициентов риска. Этот показатель позволяет выявлять чрезмерное расширение баланса и ограничивает возможность искусственного улучшения достаточности капитала за счет оптимизации весовых коэффициентов риска. Стабильный коэффициент финансового рычага, превышающий нормативный минимум, свидетельствует о разумной стратегии управления капиталом, ориентированной на долгосрочную устойчивость, а не на краткосрочный регуляторный арбитраж.

Хотя коэффициенты ликвидности не являются прямыми показателями достаточности капитала, они играют важную роль в оценке эффективности управления капиталом. Нехватка ликвидности часто приводит к эрозии капитала, особенно в условиях стресса. Поэтому способность банка выполнять краткосрочные и долгосрочные обязательства отражает достаточность и качество его капитального резерва.

Регуляторные показатели мгновенной, текущей и долгосрочной ликвидности дают представление о том, как капитал поддерживает структуру финансирования и состав активов банка. Эффективное управление капиталом характеризуется постоянным согласованием уровня капитала и риска ликвидности, что гарантирует не только достаточность капитала с точки зрения регулирования, но и его способность поддерживать деятельность в периоды рыночной напряженности.

В этом контексте анализ ликвидности служит вспомогательным методом, который улучшает интерпретацию показателей достаточности капитала и выявляет структурные дисбалансы в балансе банка.

Более комплексный подход к оценке эффективности управления капиталом предполагает использование интегрированных моделей оценки, применяемых надзорными органами. Эти модели объединяют несколько показателей, связанных с капиталом, в взвешенную систему, которая присваивает баллы, отражающие общее качество и достаточность капитала.

Такие методологии позволяют проводить дифференцированную оценку компонентов капитала, включая качество собственных средств, долю основного капитала и стабильность коэффициентов капитала. Полученный в результате интегральный балл позволяет регуляторам классифицировать банки в соответствии с их финансовым состоянием и выявлять учреждения, требующие усиленного надзора.

С точки зрения оценки управления капиталом, модели оценки обеспечивают динамическую и сравнительную перспективу, поскольку они отражают как абсолютные уровни, так и относительные показатели по всему банковскому сектору. Они также стимулируют банки к улучшению не только количественных показателей, но и внутреннего качества планирования капитала и контроля рисков.

Методы, ориентированные на риск, занимают особое место в оценке эффективности управления капиталом. В частности, стресс-тестирование стало важным инструментом для оценки устойчивости банковского капитала в неблагоприятных экономических сценариях. Моделируя такие потрясения, как ухудшение качества кредитов, волатильность рыночных цен или отток ликвидности, стресс-тесты выявляют потенциальный дефицит капитала и служат основой для принятия стратегических решений в отношении капитала.

С стресс-тестированием тесно связано понятие экономического капитала, которое представляет собой сумму капитала, необходимую для покрытия непредвиденных убытков с заданным уровнем доверия. В отличие от регуляторного капитала, экономический капитал отражает внутреннюю оценку банком своего уникального профиля риска. Сравнение доступного капитала и расчетного экономического капитала позволяет руководству оценить, соответствуют ли капитальные ресурсы фактической подверженности риску.

Эффективное управление капиталом подтверждается согласованностью оценок регуляторного и экономического капитала, а также способностью банка проактивно корректировать капитальные резервы в ответ на меняющиеся риски.

Эффективность управления капиталом невозможно полностью оценить без анализа показателей рентабельности. Рентабельность собственного капитала отражает эффективность использования банком своего капитала для получения прибыли, а показатели рентабельности с поправкой на риск, такие как доходность по активам, взвешенным с учетом риска, дают более точное представление о результатах деятельности в условиях неопределенности.

Один из подходов, который представлен в работах российских ученых этооценка экономической эффективности, связанная с определением степенивлияния стейкхолдеров «на достижение стратегических целей предприятия». Данное влияние оценивается с помощью интегрального показателя.Данным показателем был избран показатель рентабельности собственногокапитала (ROE). Он позволяет выявить, насколько банк может выжить вфинансовой среде, а также привлечь финансирование и применить ресурсы дляполучения экономической выгоды. Однако следует отметить, что несмотря на то, что ROE относится ктрадиционным показателям производительности и обладает множествомнедостатков, он также является основой для формирования моделисбалансированной системы показателей, которая была создана для повышенияэффективности сложно измеримых аспектов банковской деятельности [5].

Высокая рентабельность, достигнутая за счет чрезмерного риска, не свидетельствует об эффективном управлении капиталом, поскольку может подрывать долгосрочную стабильность. И наоборот, устойчивая рентабельность, подкрепленная адекватными капитальными резервами, демонстрирует сбалансированный подход к риску и доходности. Поэтому анализ рентабельности необходимо интерпретировать в совокупности с показателями достаточности капитала и риска.

Дополнительным методом оценки эффективности управления капиталом является анализ оценок надзорных органов и рыночных сигналов. Регулярные проверки, надзорные обзоры и отзывы регулирующих органов отражают оценку властями процессов планирования капитала и культуры соблюдения нормативных требований в банке. Постоянные замечания надзорных органов, касающиеся достаточности или структуры капитала, указывают на недостатки в практике управления капиталом.

Рыночная дисциплина, проявляющаяся в требованиях к раскрытию информации и реакции заинтересованных сторон, также способствует оценке. Прозрачная отчетность о структуре капитала и рисках укрепляет доверие и косвенно подтверждает эффективность управления капиталом.

Оценка эффективности управления капиталом в коммерческом банке — это сложный аналитический процесс, выходящий за рамки проверки соблюдения нормативных требований. Он требует интеграции анализа коэффициентов, оценки ликвидности, моделей скоринга, подходов, основанных на рисках, и показателей рентабельности. Каждый метод дает частичное представление, а их совместное применение обеспечивает всестороннее понимание того, как капитал поддерживает стабильность банка, его профиль риска и стратегию развития.

Эффективное управление капиталом характеризуется способностью банка поддерживать достаточный и высококачественный капитал, адаптироваться к регуляторным и экономическим изменениям и генерировать устойчивую доходность без ущерба для финансовой устойчивости. В контексте растущих регуляторных требований и неопределенности на рынке постоянное совершенствование методов оценки управления капиталом остается ключевым условием долгосрочной стабильности коммерческих банков и банковской системы в целом.

Список литературы

- Инструкция Банка России от 29.11.2019 N 199-И (ред. от 06.06.2023) «Об обязательных нормативах и надбавках к нормативам достаточности капитала банков с универсальной лицензией» (Зарегистрировано в Минюсте России 27.12.2019 N 57008) (с изм. и доп., вступ. в силу с 01.07.2025) [Электронный ресурс] – Режим доступа: https://legalacts.ru/doc/instruktsija-banka-rossii-ot-29112019-n-199-i-ob-objazatelnykh/ (дата обращения 13.12.2025)

- Логинова Л.А. Сравнительная характеристика методических подходов к оценке эффективности деятельности банков [Электронный ресурс] / Л.А. Логинова // Экономика и социум - №1(116) – 2024 – с. 1036-1039 – Режим доступа: https://cyberleninka.ru/article/n/sravnitelnaya-harakteristika-metodicheskih-podhodov-k-otsenke-effektivnosti-deyatelnosti-bankov (дата обращения 13.12.2025)

- Мешкова Е.И. Основные принципы и факторы управления собственным капиталом банка / Е.И. Мешкова, Д.А. Гаряев // Молодой ученый. – 2021. – № 5 - (347) – с. 278-282

- Мокеева Н.Н. Отдельные аспекты управления капиталом банка [Электронный ресурс] / Н.Н. Мокеева // Финансы и учетная политика – выпуск №3 – 2023 – с. 34-38 – Режим доступа: - https://cyberleninka.ru/article/n/otdelnye-aspekty-upravleniya-kapitalom-banka (дата обращения 13.12.2025)

- Мэй Сяодун Показатели экономической эффективности коммерческого банка [Электронный ресурс] / Сяодун Мэй // Международный научный журнал «Вестник науки» - № 12 (69) - Том 1 - декабрь 2023 г. – с. 153-165 – Режим доступа: https://cyberleninka.ru/article/n/pokazateli-ekonomicheskoy-effektivnosti-kommercheskogo-banka (дата обращения 13.12.2025)